Формат и содержание заявления

Если клиент подает письменное обращение через банковское отделение, его специалисты выдадут специальный бланк, в котором заполняются основные поля.

Если обращение направляется через Личный кабинет заемщика, допускается произвольный формат заявления с соблюдением рекомендуемых параметров содержания. В документе должны быть указаны:

- наименование организации – получателя заявления;

- реквизиты отправителя (ФИО, паспортные данные, сведения о прописке, номер телефона и e-mail-адрес);

- реквизиты договора о кредитовании;

- в тексте заявления прописывается непосредственный запрос снижения процентной ставки, а также основание для данного решения;

- желаемый способ получения оповещения о решении банка (личное вручение, e-mail-сообщение, почтой);

- дата и подпись заявителя.

После принятия обращения в обработку, специалисты банка могут дополнительно запросить такие документы, как:

- оригинал кредитного договора;

- справку о доходах (2-НДФЛ);

- справку из ЕГРН;

- документ о состоянии долга на момент подачи запроса.

Период рассмотрения клиентской заявки и принятия решения по ней составляет 1 месяц со дня ее подачи.

Если заявка одобрена, и ставка снижена — в дальнейшем пересмотр заявки может состояться лишь через 12 месяцев после первого обращения.

Частые вопросы

Своя ставка от Сбербанка – что это такое? Это дополнительная услуга, позволяющая получить скидку к базовой ставке по ипотеке. Скидку можно применить к любой программе? Нет, услуга «Своя скидка» может быть применена только к программе «Ипотека на вторичное жилье». Сколько можно сэкономить? Размер выгоды составляет от 0,5% до 1,5% от величины одобренной банком базовой процентной ставки. Как долго может действовать скидка? Клиент сам выбирает нужный ему срок – на первые 2 года действия ипотеки или на весь срок кредитования. Услуга бесплатная? Нет, за её применение нужно будет заплатить комиссию в виде единоразового платежа. Его размер зависит от срока кредита, размера скидки и длительности её применения, и составляет от 0,6% до 7,15% от суммы кредита.

- Сбербанк.

- ДомКлик.

- Финсуслуги.

5 / 5 ( 2 голоса ) Подписаться на Телеграм Подписаться на Яндекс Дзен

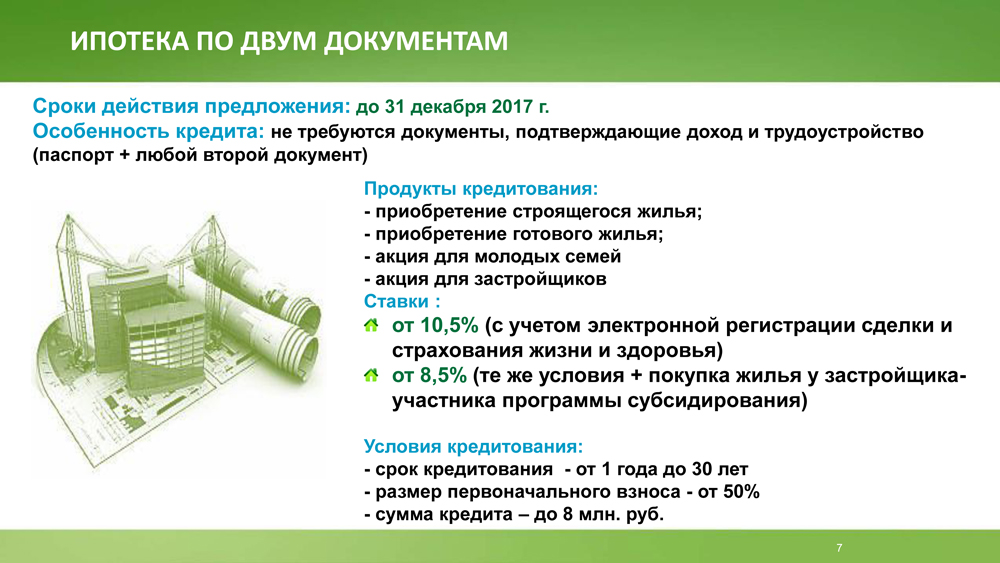

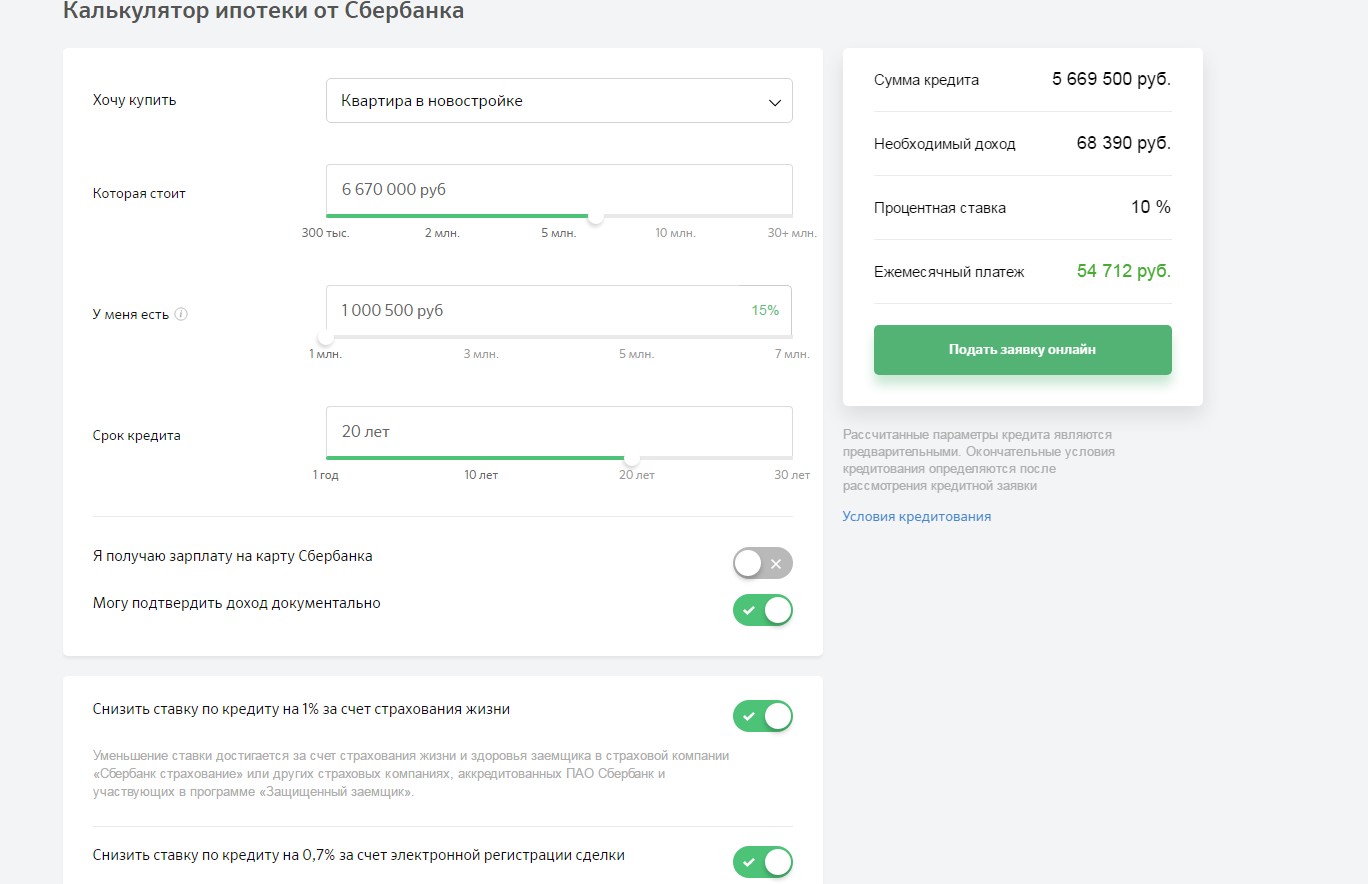

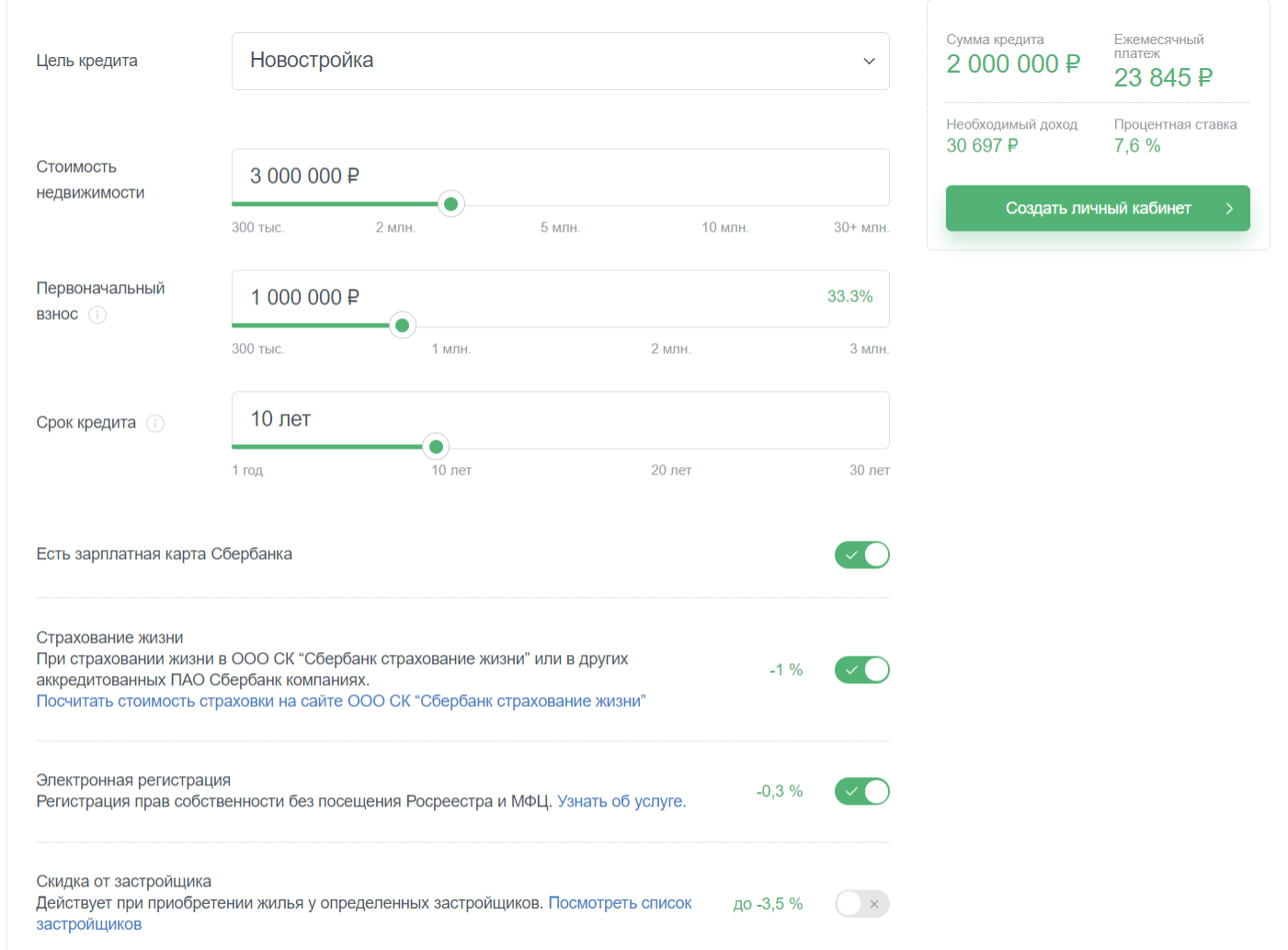

Ипотека на новостройки

При выборе недвижимости на первичном рынке важно ознакомиться с условиями формирования минимальных годовых ставок при участии в специальных программах. На каких условиях одобряют ссуду под новое жилье в СберБанке для новых клиентов и заемщиков, получающих заработную плату на карту организации?

Условия

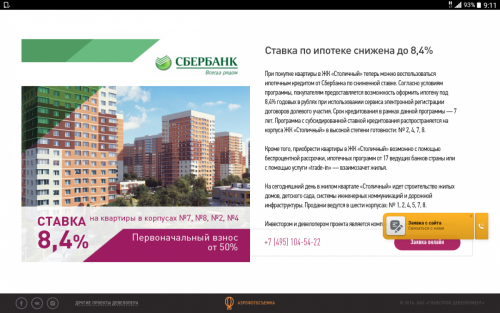

Важный критерий в получении 8,5% – подбор квартиры у продавца-партнера. К ним относятся застройщики с неограниченным сроком возведения многоэтажных домов. Документы на новое жилье оформляются в течение 90 дней с момента оформления кредита, ссуда выдается двумя частями.

Такая ипотека в СберБанке составляет не более 85% от оценочной стоимости залогового имущества или приобретаемой квартиры. Заемщик обязан внести 15% первоначального взноса, взять расходы на переоформление документов на себя.

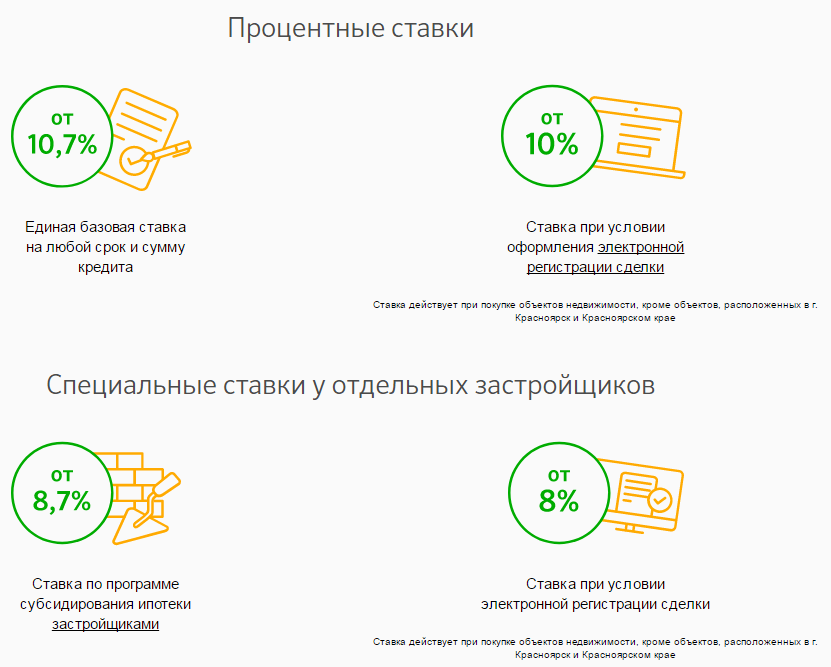

Процентные ставки

Если покупка строящихся апартаментов осуществляется с привлечением стороннего застройщика, ставка возрастает до 10,5%.

Важные моменты:

- при оформлении страхования понижение составит 1%;

- минус 2% при кредитовании до 12 лет;

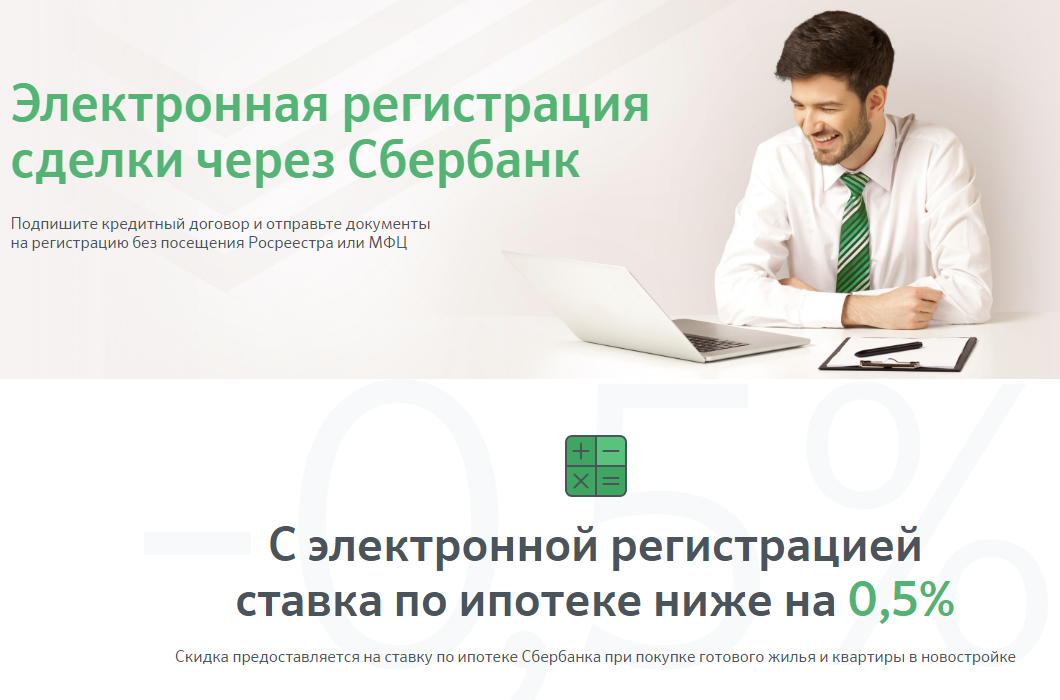

- снижение на 0,1% при подаче электронной заявки на сайте СберБанка;

- уменьшение на 0,3% при предоставлении справки 2-НДФЛ.

Интересно: при выборе первичной недвижимости из перечня застройщиков, находящихся в партнерах финансовой структуры, клиенты могут рассчитывать на 2% скидки по годовой ставке. Предложение инициировано строительными компаниями.

Как сбербанк разводит на деньги при оформлении ипотеки

Сбербанк без зазрения совести разводит людей и не только на сделках с ипотекой, причём отказаться от навязываемых дополнительных услуг удаётся с трудом и далеко не каждому.

Хотя порядочный менеджер должен нормально объяснять, зачем ему действительно нужна эта услуга. Но Сбербанк просто ставит перед фактом. А ведь страховку можно куда дешевле оформить в том же Ингосстрахе и таких примеров огромное количество!

Из собственно опыта скажу, что работники очень агрессивно и нагло навязывают ненужные услуги, угрожая отказом по кредиту. Причём звонок с жалобой на горячую линию вряд ли поможет, так как политика руководства оставляет желать лучшего. Бывали случаи, когда приходилось обращаться к заведующему отделением, который, в свою очередь, ещё пытался высмеивать и предлагать обратиться в другие банки.

Дополнительные услуги, от которых можно и нужно отказаться

Да, Сбербанк лидер по выдаче кредитов, по количеству банкоматов и филиалов, но

там работают наглые сотрудники, которые в последнее время стали в коллекторской манере навязывать дополнительные услуги.

Если отказаться от страхования жизни и имущества при оформлении ипотеки может подняться ставка на 1 или 2%. Выгоднее всё-таки платить страховку, нежели переплачивать ещё несколько процентов. Но есть одно, Но! В Сбербанке эта услуга очень дорогая, а так как менеджер заинтересован в продаже сопутствующего продукта он будет говорить, что обращаться в другие компании опасно. Просто знайте, что есть ряд аккредитованных фирм, с которыми банк сотрудничает. В некоторых из них страховка в полтора, а то и в 2 раза дешевле.

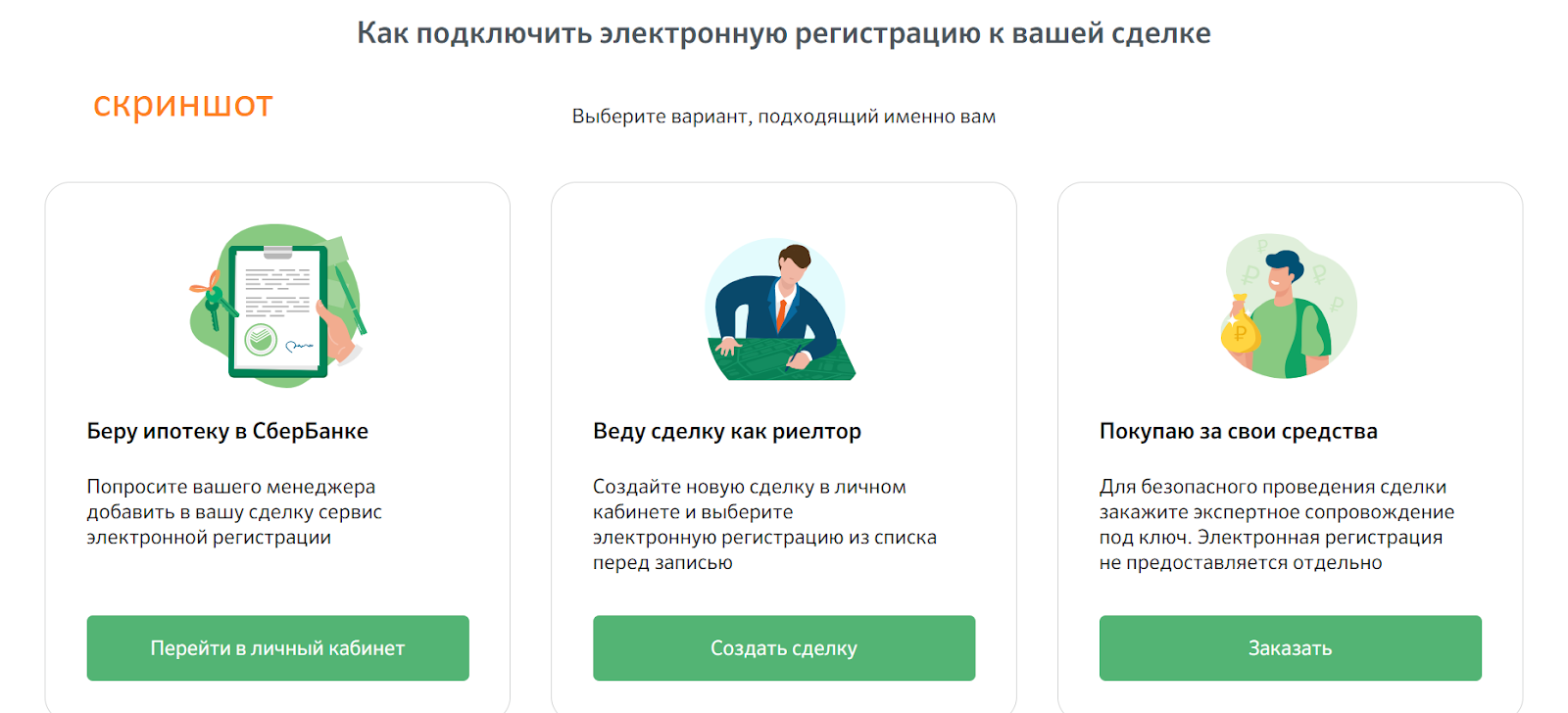

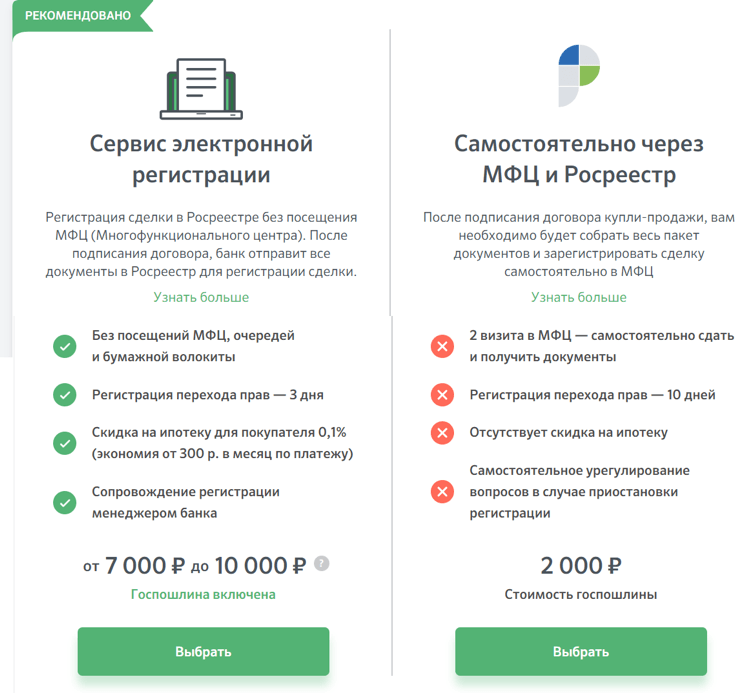

Электронная регистрация нужна для того, чтобы не посещать МФЦ и не стоять в очереди. Как это происходит? В Сбербанке у своего менеджера подписываете документы, а он сдаёт их в Росреестр. Такая регистрация длится 1-2 дня, в то время, когда обычная растягивается на неделю — полторы. Но стоит столь чудесная услуга около 10000 рублей. Да и не факт, что эта процедура не затянется на месяц судя по отзывам разгневанных клиентов, горе-специалисты часто теряют документы или забывают вовремя отослать.

Система безопасных расчётов (СБР) обойдётся почти в четыре тысячи рублей. Придумали эту услугу, чтобы переводить деньги продавцу. В то время как аккредитив стоит всего 1500 рублей, а если и были какие-то ошибки в документах, то они оперативно исправлялись и деньги переводились собственнику

Так что менеджеру просто выгоднее вам продать СБР, нежели аккредитив, видимо, по тем же причинам, что и страховку.

Внимание! Апогей 2020 года — телемедицина, стоимость 2500 рублей. Если вам стало плохо, можно позвонить через интернет Московскому врачу, и он вас бесплатно проконсультирует

Хотя, когда действительно требуется неотложная помощь надо вызывать скорую, а если есть возможность сходить к врачу, то лучше обратиться в поликлинику или в крайнем случае есть google. В общем, никакая телемедицина в критической ситуации не поможет, так что это очередной инструмент для выкачивания денег. Кстати, эту опцию предлагают чаще всего именно пенсионерам.

Что хочется сказать напоследок? При обращении в Сбербанк за ипотекой остерегайтесь недобросовестных менеджеров.

Актуальные ипотечные программы

Статистика говорит о том, что ипотеку именно в Сбербанке оформляет каждый второй заемщик. Поэтому нет ничего удивительного, что банк каждый год придумывает все новые и новые программы и возможности для своих клиентов. Тем более в последние пару лет после снижения спроса на недвижимость из-за прошедшего финансового кризиса.

После 9 июня 2022 года в банке присутствуют следующие программы по приобретению недвижимости в ипотеку:

- Приобретение жилья на вторичном рынке – покупка готовой квартиры или дома;

- Специальное предложение на строящееся жилье – одна из самых популярных программ с гибкой системой процентов и большим количеством проводимых акций;

- Предоставление займа на строительство индивидуального дома – кредит набирающий популярность, актуален для тех, у кого есть возможность на время строительства установить залог на другой объект необремененной недвижимости, находящийся в собственности;

- Программа предоставления кредитов на загородную недвижимость или строительство загородного дома, позволяет приобретать готовые, незавершенные строения или земли для проведения строительства;

- Покупка жилья на первичном и вторичном рынке недвижимости с помощью Росвоенипотеки, актуально для военнослужащих – участников специальной программы;

- Использование средств материнского капитала за второго и/или последующих детей для обеспечения наличия первого взноса или погашения части кредита.

Ипотечные продукты Сбербанка по состоянию на 10 августа 2017 года, после снижения ставок по ипотеке

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

|---|---|---|---|---|---|

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья – базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

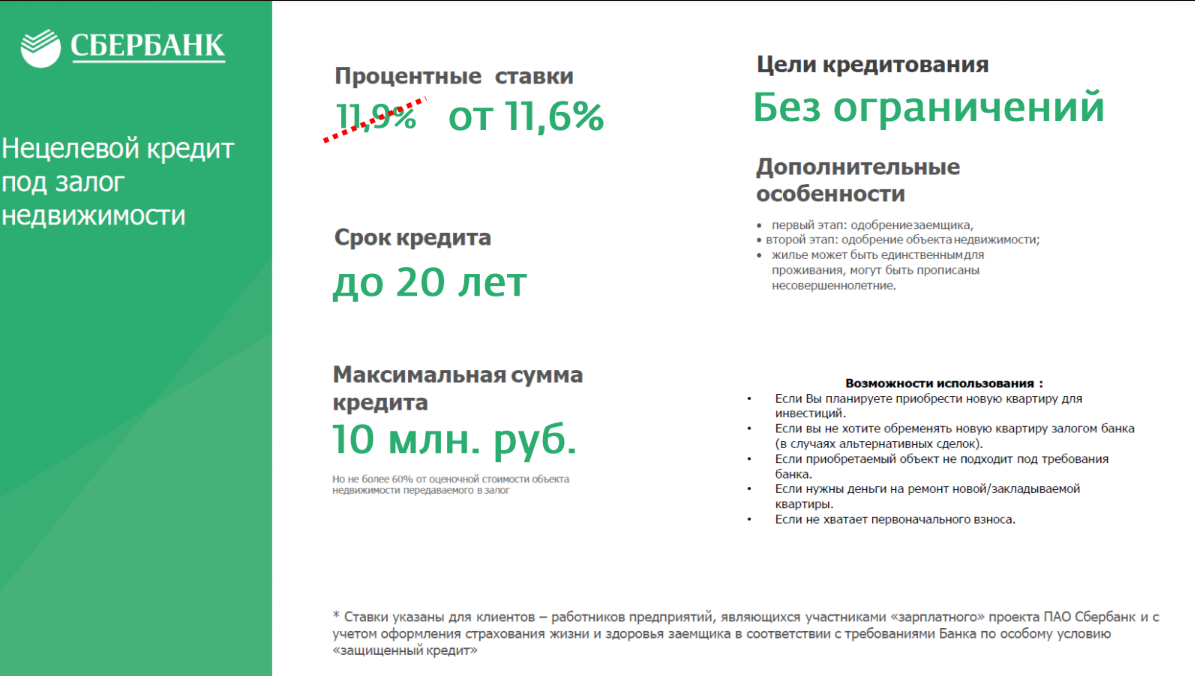

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% – если не зарплатник; + 1% – при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция “Свой дом под ключ” | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

Ипотека с использованием материнского капитала в качестве первого взноса или для погашения части кредита осуществляется по тем же ипотечным ставкам, что и покупка готового и строящегося жилья.

Как можно получить кредит на недвижимость

оформить заявку Онлайн или в офисе Сбербанка;

предоставить документы, подтверждающие платежеспособность, занятость и личность (1-2 документа);

заполнить заявку онлайн или в присутствии банковских служащих;

в течение 1-3 дней получить ответ по заявке на ипотеку;

получить одобрение и собрать документы по кредитуемому объекту недвижимости, плюс подтвердить первоначальный взнос в соответствии с выбранной программой кредитования;

заключить с банком кредитный договор, уделив внимание пунктам по начисляемым процентам и возможным штрафным санкциям;

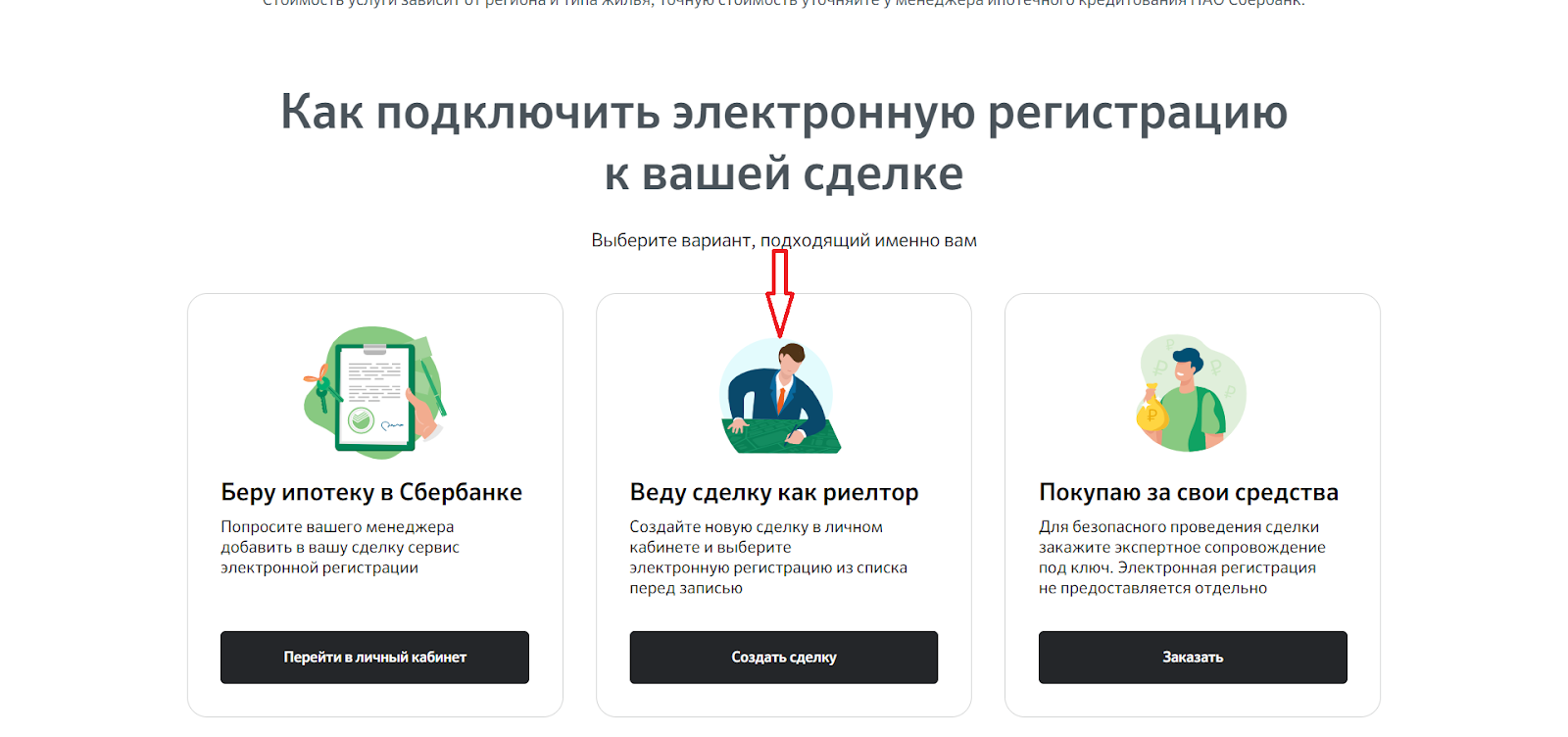

передать документы на сделку в Росреестр, МФЦ или воспользоваться электронной системой Сбербанка;

при оформлении сделки в Росреестре – предоставить заверенный договор и справку о регистрации объекта недвижимости в отделение банка;

оформить страхование жизни в самом банке или аккредитованных страховых компаниях;

получить сам кредит, перечислить или передать его продавцу и стать честным и грамотным плательщиком.

Реструктурируем задолженность

Задолженность по жилищному займу можно реструктурировать, но сделать то намного сложнее. Данная мера требует перезаключения договора с документальным обоснованием. Думаем и о последствиях – пометка о реструктуризации в обязательном порядке впишется в кредитную историю и негативно повлияет на характер дальнейшего кредитования. Зато с ее помощью можно добиться некоторых послаблений.

- Перевести долг по ипотеке в рубли. Конвертация проводится по льготному курсу и позволяет заемщику в разы сэкономить.

- Увеличить срок погашения. С пролонгацией сокращается ежемесячный платеж даже при сохранении действующей ставки. Однако общая переплата возрастает.

- Получить отсрочку на срок от 6 месяцев до 2 лет. Годовые сохраняются прежними, но ежемесячные взносы уменьшаются до минимума, что отражается на увеличении переплаты.

Основанием для пересмотра условий может быть существенное снижение доходов из-за увольнения, сокращения или урезки зарплаты. Включаются в список причин призыв и прохождение срочной службы в армии, отпуск по уходу за ребенком и утрата трудоспособности. Главное, сообщить в банк о своем положении и попросить об особом отношении. Делаем так:

через Сбербанк Онлайн или отделение банка подаем заявку вместе с необходимым пакетом документов;

- ждем, пока ФКУ проанализирует возможность подобных мер и сообщит о своем решении;

- подписываем новый договор.

Все решается сугубо индивидуально с учетом всех условий и просьб клиента. Отдельно рассматривает пересмотр ипотеки с помощью государства. Так, «ипотечники», заключившие договор до апреля 2015 года, могут рассчитывать на специальную программу поддержки. Речь идет о списании задолженности по займу на сумму до 1,5 млн. руб.

Ипотека СберБанка на гараж или машино-место

В преимуществах программы – получение ссуды для возведения гаража и приобретение участка , где он будет располагаться. Ипотека также предусматривает покупку готового строения под автомобильный гараж, машино-место. Процесс получения ипотеки упрощен – присутствует привлечение созаемщиков, которые могут выступать гарантом погашения долга перед банком.

Условия

Главный приоритет кредитования – наличие электронного оформления договора на ссуду. Общие условия кредитования по ипотеке СберБанка для покупки гаража или машино-места включают стандартные требования с предъявлением паспорта и 2-НДФЛ.

В других условиях для новых и зарплатных клиентов:

- 21-75 лет возрастная категория;

- наличие брачного свидетельства ля оформления ипотеки супругами;

- документы о первоначальном платеже (от 25%);

- договор залога на недвижимость (при условии займа с обеспечением).

Важно! В СберБанке полностью отсутствует комиссия за выдачу и обслуживания кредита, расчетно-кассовые сборы.

Процентные ставки

По действующей ставке 11,6% приобрести машино-место или гараж (земельный участок под строительство гаража) вправе клиенты, заключающие договор личного страхования в филиале СберБанка. Новым потребителям ипотека выдается под 11,9%, при отказе от полиса ставка составит 12,9%.

Порядок процедуры

Благодаря большому количеству действующих программ в Сбербанке, каждый клиент может подобрать наиболее подходящую после консультации со специалистом. Независимо от того, какой способ был выбран пациентом, процедура проходит в несколько этапов:

- подача заявления;

- сбор необходимых документов;

- подписание нового договора.

Перечень бумаг тоже может разниться в зависимости от способа снижения процентов по ипотеке в Сбербанке. Если клиент решил рефинансировать кредит, то он должен предъявить менеджеру банка справку об отсутствии задолженности в другой организации.

Изучение общих требований и подготовка необходимых документов

Изучить общие требования банка можно на официальном сайте. Получить консультацию по телефону может любой желающий. Общие требования:

- наличие гражданства и постоянной прописки;

- отсутствие возрастных ограничений;

- наличие документов, подтверждающих официальное трудоустройство;

- отсутствие просрочек и задолженностей по ипотеке.

Перечень документов:

- удостоверение личности или паспорт гражданина РФ;

- график погашения ипотеки и действующий договор;

- выписка с личного счета;

- копия трудовой книжки или договора;

- письменно оформленная заявка (на специальном бланке).

Кредитный менеджер оставляет за собой право потребовать у заявителя ряд дополнительных бумаг. Это могут быть справки об остатке задолженности или о составе семьи. Все случаи рассматриваются в индивидуальном порядке.

Подача онлайн заявки

Подать заявление на уменьшение ставок по действующей ипотеке можно на официальном сайте Домклик после регистрации личного кабинета. После подачи заявки на приобретение собственного жилья посредством ипотеки клиент получает доступ к собственной странице. Основные преимущества сервиса – возможность отслеживать передвижение денежных средств, график погашения ипотечного займа в режиме реального времени.

Домклик помогает не только оформить ипотеку в Сбербанке, но и выбрать наиболее подходящий вариант жилья. Список аккредитованных застройщиков регулярно пополняется, пользователи оставляют на сайте правдивые отзывы. Там же можно получить консультацию кредитного менеджера.

Перед тем, как клиент получит доступ ко всем функциям личного кабинета, специалисты рекомендуют ознакомиться с общими требованиями Сбербанка к потенциальным пользователям:

- Возрастные ограничения. В случае одобрения ипотеки пользоваться личным кабинетом Домклик можно в течение 54 лет. На момент подачи заявки клиенту должен исполниться 21 год.

- Трудовой стаж. Одно из важных условий – наличие трудового стажа. Человек, за последние 60 месяцев, должен отработать на одном месте год непрерывно.

- Кредитные обязательства. Несмотря на то, что заявку подает один человек, кредитные обязательства с ним должен разделить супруг или супруга. Регистрируется кабинет на заявителя.

Логин и пароль отправляют на номер телефона, указанный в анкете. Помимо сопутствующих документов на ипотеку (паспорт, трудовая книжка, справка о платежеспособности), банк может затребовать дополнительные бумаги (свидетельства о рождении детей, о заключении брака). Можно подать заявку на снижение действующей процентной ставки посредством мобильного приложения Домклик. Его можно установить на смартфоны на базе IOS и Android.

Образец заявления в Сбербанк на снижение ставки по ипотеке

Скачать официальный бланк можно на сайте Сбербанка. Его можно заполнить от руки и отнести в ближайшее отделение. Консультант должен его принять и завизировать. Заявление также можно подать в электронном виде. Для этого нужно заполнить и отправить специальную форму. Срок рассмотрения анкет в этом случае может затянуться до 30 дней.

При личном посещении офиса Сбербанка нужно уделить пристальное внимание способу заполнения бланка. Официальный документ заполняют печатными буквами, все данные лучше перепроверить несколько раз

Чтобы избежать спорных ситуаций, можно попросить консультанта снять копию с уже заполненного заявления.

В графе «Контактный телефон» лучше указать номер мобильного и стационарного телефона. Это повысит шансы на более быстрое оповещение клиента относительно принятого руководством Сбербанка решения.

Условия снижения процентов

Чтобы банк одобрил заявку на снижение ставки по ипотеке, надо соответствовать определённым требованиям:

- срок займа от 12 месяцев с момента выдачи;

- хорошая кредитная история (отсутствие просроченных платежей и долгов в любых банках);

- общая сумма к погашению не менее 300 тыс. р.

Взамен программа предлагает:

- до 9,0% – если по условиям договора рассчитано страхование жизни и здоровья в Сбербанке>;

- до 10,0% – если страховка жизни заемщика в соглашении отсутствует;

- до 9,5% – по продукту «Нецелевой кредит под залог недвижимости» после подтверждения погашения всех рефинансируемых кредитов и регистрации ипотеки.

Справка. Существуют дополнительные факторы, которые влияют на снижение процента ипотеки в ДомКлик. Например, оформление сделки дистанционно – до 0,3%, покупка квартиры у застройщика (партнёра банка) – до 2%.

Способы понижения процентов через портал DomClick

При обращении в банк по вопросу пересмотра условий ипотечного займа, часто сами сотрудники не обладают всей информацией, и на официальном сайте на эту тему тоже нет комментариев. Но законные способы заявить о своей проблеме и получить результат всё же есть:

- можно рефинансировать ссуду;

- провести реструктуризацию кредита;

- подать в суд иск, в связи с ухудшением материального положения;

- стать участником социальных программ (материнский капитал, жилье для военнослужащих, молодая семья и других).

Начинать стоит с подачи заявления на рефинансирование ипотеки на портале domclick.ru. Сбербанк обязан дать официальный ответ на запрос и указать аргументированные причины отказа. Поэтому есть резон использовать все доступные методы, чтобы добиться результата.

На какую недвижимость можно понизить ставку?

Часто в снижении процентной ставки заинтересованы не только люди, которые собираются купить, но и те, кто уже приобрел квартиру. Поэтому в сервисе от Сбербанка есть возможность снизить процент по действующей ипотеке.

С помощью ДомКлик заемщики приобретают как вторичное жилье, так и квартиры на стадии строительства дома. Они могут воспользоваться услугами риэлтора или самостоятельно согласовать условия сделки с продавцом. Застройщики, благодаря этому ресурсу, повышают продажи и существенно сокращают маркетинговые издержки.

Какие документы нужно предоставить?

Для подачи заявки на уменьшение финансовой нагрузки по ипотеке, нужно собрать небольшой пакет бумаг:

- договор, заключённый с банком;

- справки, подтверждающие официальный доход;

- выписку по форме банка об остатке займа;

- выписку из Росреестра.

После одобрения вы получите новый пакет документов, где будет дополнительное соглашение или новый договор (при расторжении старого), а также обновленный график ежемесячных платежей.

Получено отрицательное решение. Что можно сделать ещё?

Сделать ипотеку дешевле можно и некоторыми другими способами. Например, можно осуществить рефинансирование, обратившись для этого в другой банк с более приемлемыми для заёмщика условиями. Под рефинансированием понимается составление нового кредитного договора с изменёнными и более выгодными для клиента условиями. Преимущество такого решения в том, что можно выбрать наиболее интересное предложение заранее, воспользоваться калькулятором, всё хорошо просчитать, и после это — действовать, уже настроившись на точный результат. Недостатки способа – необходимость снова собирать весь пакет документов, приобретать новую страховку и оплачивать услуги оценщика Сбербанк в настоящее время не рефинансирует собственные ипотечные договоры, а предоставляет такую услугу только для клиентов других финансовых структур.

Другой вариант – реструктуризация. Это действенный способ уменьшить кредитную нагрузку при наличии аргументированных уважительных причин для этого: семейных проблем, тяжёлой болезни, потери зарплаты или работы. Естественно, что любая уважительная причина пересмотра кредитного договора должна быть подтверждена соответствующими документами. При реструктуризации может быть увеличен срок действия кредитования, или на некоторое время приостанавливается начисление процентов.

Нужно учитывать, что при таком способе уменьшения «кредитного бремени» сама ставка не меняется, а размер платежей, которые заёмщик выплачивает каждый месяц, уменьшается благодаря увеличению сроков кредитования. То есть переплата в этом случае всё равно остаётся, и уменьшить её можно только досрочно погасив ипотечный кредит.

В некоторых случаях перерасчёт ставки по кредиту и условий кредитования производится по требованию суда.

Для того чтобы подать судебный иск, должны быть более чем веские основания.Такие случается очень редко, но всё же вариант возможен, если, например банк изменил условия в одностороннем порядке. Необходимо понимать, что такие недоработки в солидных банках, каким в первую очередь является именно Сбербанк, встречаются чрезвычайно редко: вся документация оформляется аккуратно. Ещё один важный момент: инициируя судебное разбирательство, следует иметь в виду, что и в этот период никто не отменяет регулярные платежи по кредиту в соответствии с представленным графиком, иначе заёмщик получит штраф, портящий кредитную историю.

Если всё же принято решение обратиться в суд с заявлением о снижении процентной ставки, нужно представить туда такие документы:

- договор по кредиту

- справки, подтверждающие доход

- выписка с суммой оставшегося долга

При положительном решении заёмщику выдаются новые условия погашения кредита и переоформленный график выплат.

Снижение ставки по действующей ипотеке – возможность, которую в полной мере предоставляет своим вкладчикам только Сбербанк. Подать заявку можно даже не выходя из дома — на онлайн сервисе. Ответ после рассмотрения вопроса придёт клиенту в смс — сообщении.

Вопросы и ответы

Мы собрали наиболее популярные вопросы по жилищным займам, а именно:

| Распространенные вопросы, задаваемые клиентами ипотечных кредитов | Ответы по действующим продуктам СберБанка |

| Какие программы лояльности присутствуют в организации? | Каждому заемщику предоставляются персональные условия кредитования, включая понижение ставки при соблюдении условий по конкретному продукту |

| Как выдают ипотеку людям с отрицательной КИ? | При наличии нарушений кредитной дисциплины привлекайте созаемщиков с высоким уровнем дохода, положительной кредитной историей |

| Нужно ли согласие супруга (супруги) на получение ипотеки? | Да, гражданам в официальном браке займ выдается только с согласия второго члена семьи |

Другие распространенные вопросы потребителей представлены ниже:

Как оформить ипотеку в СберБанке?

Заполнить заявку в онлайн-режиме или подать письменное заявление в банке.

Получение ипотеки пошагово:

- выбираем подходящую программу, изучаем требования и собственные возможности (подходим ли к категории заявителей);

- отправляет анкету на сайте или пишем заявление в офисе СберБанка;

- подбираем недвижимость;

- заключаем договор ипотеки, получаем деньги.

Кто может получить ипотеку?

Каждый гражданин РФ в возрасте от 21 до 75 лет (нижняя планка указана на момент выплаты жилищного займа). Некоторые продукты СберБанка предполагают возрастные ограничения (например, ссуда под материнский капитал или молодым семьям со вторым ребенком).

Важно! Большой процент отказов в одобрении крупных сумм у заемщиков с низким уровнем доходов: ипотечный платеж должен составлять до 50% от совокупного дохода семьи.

Как погашать кредит?

Вносить платежи можно любым способом – от оплаты в кассу СберБанка до безналичного перечисления с расчетных счетов, карт сторонних финансовых организаций. Ипотека оплачивается через отделения почты России, терминалы и банкоматы, электронными деньгами.

Что будет за несвоевременное погашение кредита?

При просрочках более 3 дней без уведомления банка взыскивается штраф (размер пени зависит от суммы кредита, составляет от 0,2 до 3%). Более длительные нарушения (30, 60 дней) без предварительного согласования с сотрудниками кредитующей организаций приведут к серьезным проблемам – залоговое жилье будет отчуждено по решению суда в счет долга.

Как снизить процентные обязательства если родился ребенок

Правительство РФ помогает молодым семьям, это связано с решением вопроса демографического кризиса. Для этого в банке предусмотрена программа «Молодая семья>», которая оказывает существенную помощь в покупке жилья. Если во время действия жилищного кредита в семье появляются дети, тогда клиент сможет претендовать на снижение процентной ставки по действующей ипотеке.

Специфика госпрограммы «Доступное жилье»

По представленной госпрограмме молодые семьи получат право снижения платежей и процентных обязательств после появления на свет первого, второго и следующих детей. Но, как и в любой программе, здесь банк выдвигает определенные требования:

- возраст одного из супругов должен быть не более 35 лет включительно;

- общая площадь жилой части не более 15 кв.м. на каждого, официально прописанного, члена семьи.

Дополнительной возможностью стало использование материнского капитала, до истечения 3-х летнего возраста ребенка. С помощью сертификата вы можете отчасти или целиком уменьшить денежную нагрузку.

В любом случае, даже появление первого ребенка, дает возможность снижения не только процентных обязательств, но и уменьшения суммы основного долга. Второй ребенок получает государственный сертификат, а появление третьего – практически полностью снижает остаток по основному долгу.

Какую помощь предоставляет Сбербанк

Не все знают, что существует несколько категорий граждан, которые могут воспользоваться специальными льготными условиями и предложениями банка. Существует несколько способов снижения денежной нагрузки в процессе выплаты по ипотеке:

- Списание части задолженности. Появление на свет первого ребенка делает доступным оформление субсидии на стоимость 18 кв.м. площади. Расчет производится по рыночной стоимости. Аналогичное списание произойдет и с появлением второго ребенка. А последующие, подарят молодой семье до 100 % списания суммы основного займа.

- Отсрочка платежа. Если в семье родился второй ребенок, банк может предложить отсрочку платежа без начисления процентов до трех лет. При появлении на свет третьего ребенка, отсрочка составляет до пяти лет. Если последующий ребенок родился в период отсрочки за второго ребенка, то срок продлевается еще на 5 лет.

- Госсубсидирование. В каждом регионе существуют различные программы субсидирования для молодых семей. Например, губернаторские выплаты за появление первого, второго и последующих детей. Все эти субсидии можно направить на погашение ипотеки. Для семей с ограниченным бюджетом за появление на свет ребенка в период после 01.01.2018 года назначены выплаты в размере 15 тыс. рублей до 1,5 лет. Данную помощь можно направить для погашения основного долга по кредиту.

Так же субсидией считается материнский капитал, который можно использовать в качестве погашения задолженности не дожидаясь 3-х летнего возраста ребенка. Все субсидии, возможно, использовать вне зависимости от того, по какой госпрограмме был взят жилищный займ.

Документы для предоставления в банк после рождения ребенка

Снижение процентов по ипотечному кредиту после рождения ребенка не произойдет автоматически. Вам необходимо собрать определенный пакет документов и обратиться за технической поддержкой в банк или в органы местной власти, где вы подадите заявление на выдачу компенсаций или субсидии.

Только после того, как в органах управления вам предоставят субсидию, банк будет принимать решение о реструктуризации займа, снижении ставки и других условий договора. Срок рассмотрения заявки на изменение условий договора составляет 30 дней. В течение этого времени банк вынесет решение. Какие документы потребует банк от молодой семьи при подаче заявления:

- паспорта супругов;

- документальное подтверждение рождения детей или одного ребенка;

- сертификат на материнский капитал;

- справка об отсутствии задолженности;

- договор, заключенный с кредитной организацией;

- документы, подтверждающие факт собственности данным объектом недвижимости.

Как снизить ставку по ипотеке?

Однако даже наряду с этим, клиентов Сбербанка интересует возможность дополнительного уменьшения процентов.

Воспользоваться актуальными акциями и скидками Сбербанка

Данный вариант отличается своей простотой. Потенциальному заемщику достаточно просто изучить перечень актуальных предложений о данной кредитной организации и воспользоваться одним из них.

Акции у аккредитованных застройщиков

На данный момент, понижение процентной ставки по ипотеке гарантируется такими акциями:

- Электронная подача заявления. Если Вы подадите заявку на получение ипотеки в электронной форме, через специальный сервис, то процентная ставка по ипотечному кредиту будет гарантировано снижена на 0,1%. Причем, этот способ совместим с большинством программ по ипотечному кредитованию Сбербанка. То есть более того, что Вашу заявку рассмотрят значительно быстрее и Вам вместе с этим не придется даже посещать отделение банка, так еще и понизите свою процентную ставку;

- Акции аккредитованных в банке застройщиков. Строительные компании тоже практикуют привлечение заемщиков путем снижения процентных ставок. Так понижая процент по ипотеке за счет собственных средств. Однако стоит понимать, что это возможно лишь в случае с оформлением кредита на покупку строящегося жилья;

- Зарплатная программа Сбербанка. Данная кредитная организация предусматривает уменьшение ставок по ипотеке для своих зарплатных клиентов. Для них предусматривается автоматическое снижение на 0,5% и смягчение требований. Так зарплатный клиент не обязан подтверждать банку свой уровень дохода.

Государственные ипотечные программы

Сбербанк является участником большинства государственных программ по ипотечному кредитованию. Среди них:

Военная ипотека.

Воспользоваться этими деньгами в своих целях он не может, однако позже, при оформлении ипотечного договора, данные средства пойдут на оплату первого взноса.

Помимо того, что это существенно снижает расходы заемщика, такой вид ипотеки предусматривает минимальную процентную ставку;

Ипотека при поддержке материнского капитала.

Разница лишь в том, что первый взнос платится за счет средств из материнского капитала.

Процентная ставка также снижается до минимальной;

Ипотека при субсидировании за счет жилищного сертификата.

Так молодые семьи могут рассчитывать на субсидирование кредита и компенсацию процентов.

Рефинансирование

Рефинансирование ипотеки – это оформление нового кредита для погашения старого. Обычно, такое предложение предусматривает меньшую процентную ставку, и заемщику попросту выгоднее выплатить ипотеку досрочно, за счет банковских средств, а в дальнейшем уже платить кредит с уменьшенными процентами.

Если Вы только оформили ипотеку, при аннуитетном способе расчета, то можно воспользоваться этим вариантом. Этот способ расчета предусматривает ежемесячное внесение платежей, равных для всего срока кредитования.

Если же кредит выплачивается дифференцированным способом, то процентная ставка может уменьшаться постепенно.

Однако если в кредитном договоре предусмотрен мораторий на досрочное погашений займа, то рефинансирование будет попросту нецелесообразным.

Мораторий предусматривает запрет для заемщика, на полное погашение займа до определенного момента. Если такой пункт все же есть в договоре, то стоит дождаться окончания срока действия моратория, и только после этого брать кредит на рефинансирование ипотеки.

Реструктуризация

Естественно, такое прошение нужно обосновать, ведь ни один банк не будет пересматривать условия договора по первому требованию клиента.

Таким основанием может стать снижение зарплаты, падение уровня доходов или увольнение. Любое ухудшение финансового состояния может стать веской причиной для реструктуризации.

При ее проведении, кредиторы могут не только увеличить заемщику срок кредитования, но и снизить процентную ставку по ипотечным платежам.

Последнее менее вероятно, однако при ухудшении финансового положения кредитная организация может предпринять любые меры для того, чтобы клиент в итоге смог погасить долг.

Поэтому, если Вам все-таки удалось добиться реструктуризации, то требуйте снижения процентной ставки по ипотеке. Кредитор вполне может к вам прислушаться.