Ипотечные каникулы можно применять по старым кредитам?

Да, закон распространяется и на ту ипотеку, что взяли раньше, например в 2015 или 2018 году.

Правда ли, что продажу и ипотеку долей больше не нужно заверять у нотариуса?

Правда. В 2018 году ввели условие, что ипотеку долей нужно обязательно регистрировать у нотариуса. То есть если супруги берут ипотеку в долях, то будут дополнительные расходы на нотариуса. Как при продаже долей в квартире — такие сделки всегда через нотариуса, иначе Росреестр их не проведет.

С 31 июля 2019 года это условие частично отменили. Если продажа или ипотека всех долей проходит по одной сделке, нотариус не нужен. Все собственники квартиры могут продать свои доли просто по договору купли-продажи. Если оформляется ипотека на нескольких членов семьи и доли делятся между ними по одной сделке, нотариус тоже не пригодится. К нему можно обратиться по желанию, но это теперь не требование закона.

СамолётЪ

Понравился материал? Поблагодари автора

Центральный банк Российской Федерации

Самый эффективный способ пожаловаться на незаконные действия финансовых организаций — это обратиться в Центробанк России. Данный орган регулирует деятельность банков (вплоть до отзыва лицензии у нарушителей закона), и кредиторы предпочитают с ним не ссориться.

Отправить обращение в ЦБ можно удаленно на сайте этой организации, на специальной странице «Интернет-приемная». Внизу данной страницы есть нужная нам клавиша «Подать жалобу». К своему обращению человек должен будет приложить документы, подтверждающие его правоту (справки о текущих доходах, о доходах за 2019 год, кредитный договор с банком). Если финансовая организация вынесла по вашему обращению официальный отказ, то нужно приложить и его.

На незаконные действия банкиров можно пожаловаться в ЦБ по телефону горячей линии 8-800 300-30-00. Однако телефонная линия этой организации постоянно перегружена, и редко удается дозвониться с первого раз. К тому же в ходе телефонного разговора вы не сможете подтвердить свои претензии документально. Поэтому для решения своего вопроса мы рекомендуем вам направлять в Центробанк письменные обращения.

Не пустили!

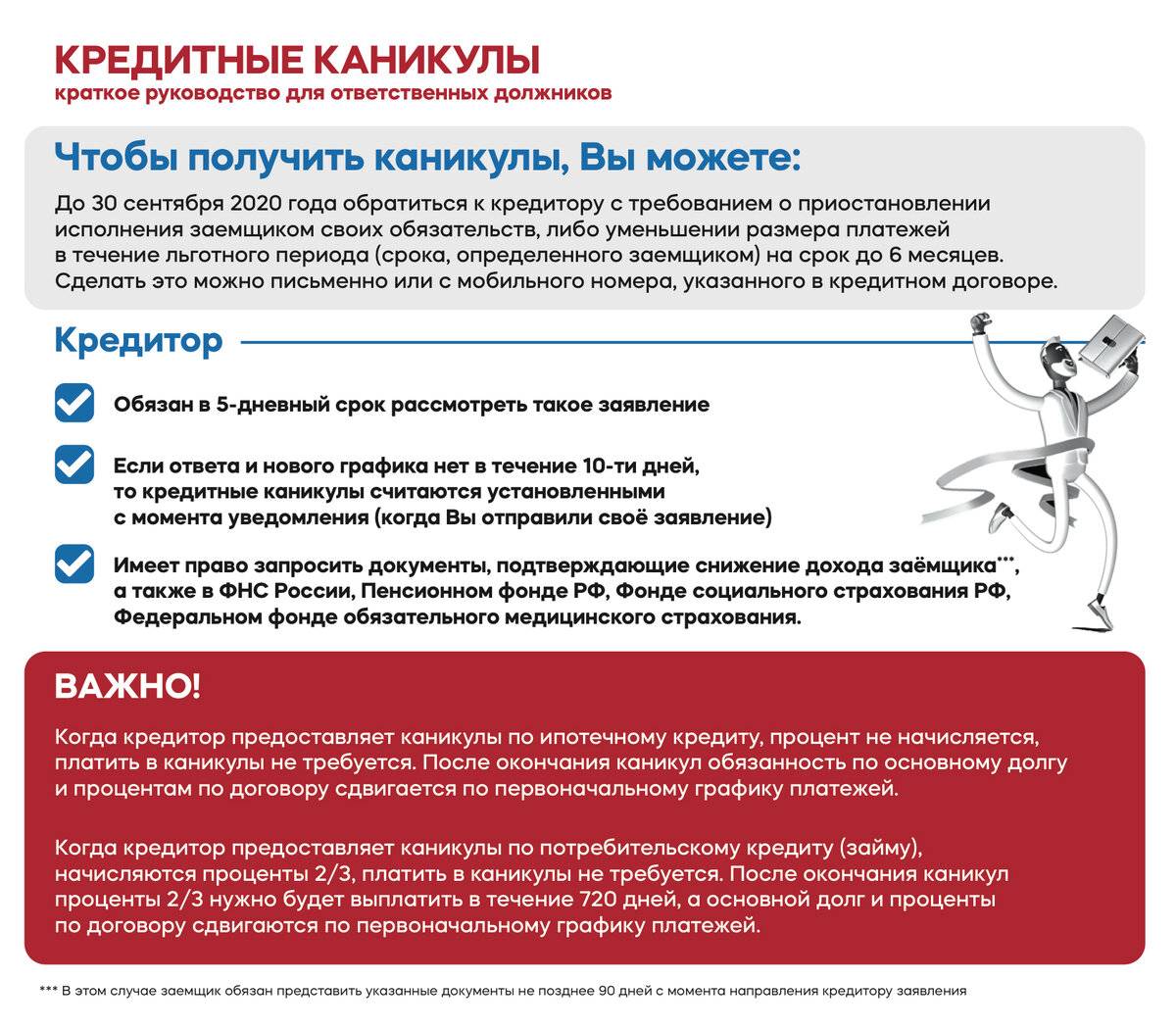

«Кредитные каникулы» – это отсрочка ежемесячных платежей на срок до 6 месяцев. Сумма долга, которую заёмщик не выплатил за время «каникул», переносится в «хвост» кредита и продлевает время выплаты. Например, у вас есть кредит на 5 лет, вы платили 3 года, но случился кризис, вас сократили или понизили доход. Вы обращайтесь в банк и получаете отсрочку на полгода, приложив подтверждающие бумаги. Так как вам оставалось платить 2 года, а вы взяли отсрочку на 6 месяцев, последний платёж по кредиту внесёте через 2,5 года. По крайней мере, так это должно работать в теории.

Клиент одного из крупных российских банков столкнулся либо с подменой понятий, либо другой проблемой. В социальной сети мужчина сообщил, что обратился в Альфа-Банк и получил негативный опыт оформления «кредитных каникул». Банк сообщал, что «каникулы» стартуют 15 апреля, ближайший платёж клиента приходился на 21 число. В итоге, мужчина два дня добивался ответа от клиентской службы в чате банка, которая ему сообщала, что предварительный расчёт по «каникулам» якобы невозможен. А после клиенту и вовсе предложили нечто, похожее, скорее, на рефинансирование, чем на «кредитные каникулы».

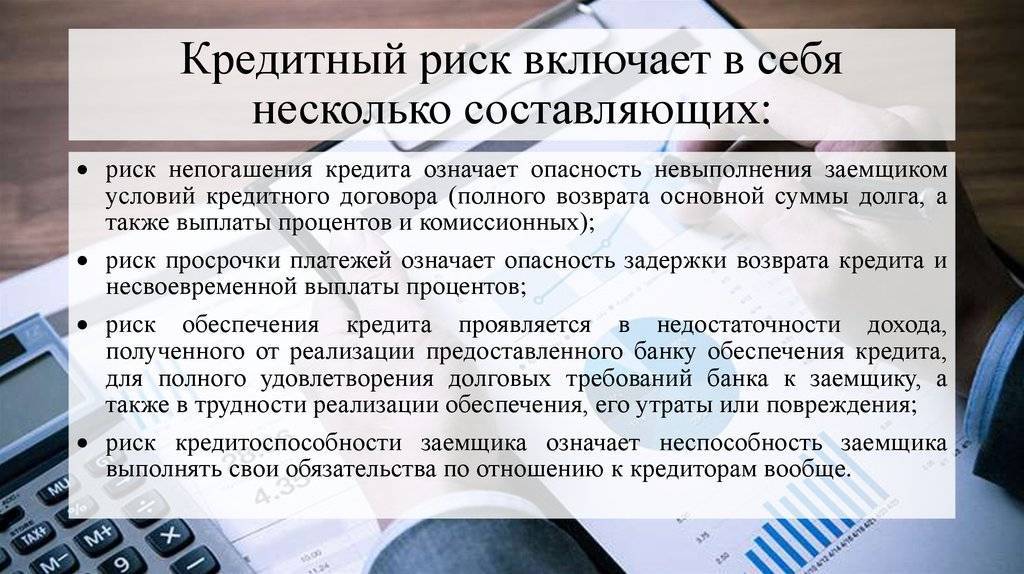

Что будет, если по кредиту нет платежей

Ипотека – это залог недвижимости, соответственно, любой ипотечный кредит обеспечен залогом. Это означает, что в случае отсутствия платежей по кредиту, банк может обратить взыскание на объект залога (то есть, на саму ипотечную квартиру), за счет продажи которого погасит долг заемщика. Но, как и всегда, этот процесс достаточно сложный и продолжительный по времени.

Прежде всего, отмечает вице-президент QBF Владимир Масленников, банк не может обратить взыскание на предмет залога, если от долга осталась сумма менее 5% от стоимости квартиры. Есть и ограничение по срокам – раньше, чем через 3 месяца, взыскивать залог банк не может.

Как рассказала нам юрист из бюро «Де-юре» Марина Николаенко, банки обязаны действовать по закону – это значит, что кредитор должен пройти ряд обязательных этапов, прежде чем пустить квартиру «с молотка»:

- заемщик перестает платить. Скорее всего, банк тут же (на следующий день) свяжется с ним и предупредит о последствиях. Это делают многие банки, но не все – другие ждут, пока «набежит» достаточно большая пеня;

- банк попытается урегулировать вопрос. Кроме «обязательных» кредитных каникул (на случай потери работы или части доходов), до 30 июня 2021 года Банк России рекомендует кредитным организациям проводить «проблемным» клиентам реструктуризацию кредитов;

- если клиент не идет на контакт, или урегулировать проблему не удалось, банк пришлет досудебное требование досрочно погасить весь долг. То есть, банк переходит от попыток взыскать пропущенные платежи к попытке взыскать с должника полную сумму кредита со штрафными санкциями;

- если клиент снова не реагирует (или ему нечего предложить банку), банк идет в суд и пытается взыскать долг в судебном порядке, обратив взыскание на заложенное имущество;

- суд выносит решение о взыскании долга и обращении взыскания на имущество;

- банк получает решение суда и инициирует исполнительное производство, в рамках которого пристав выставит заложенную квартиру должника на торги.

Это – судебный порядок взыскания (а в кредитном договоре может быть прописан и внесудебный). В данном случае каждая стадия предполагает определенный срок. Например, на досудебное урегулирование уходит обычно 3 месяца, но банк может не подавать в суд и дольше – например, полгода с момента, как начали копиться просрочки. Между досудебным требованием и иском в суд пройдет еще не меньше месяца, а потом – несколько заседаний суда.

Кстати, как говорит Марина Николаенко, если заемщик не появится в суде, то дело будет рассмотрено очень быстро – но не в его пользу.

Так что между появлением просрочек и началом исполнительного производства может пройти до года

И, что немаловажно, буквально на каждой стадии этого процесса должник может как-то повлиять на ситуацию. Вряд ли у заемщика появятся несколько миллионов, чтобы погасить долг полностью и досрочно, но кое-какие варианты у него все-таки есть

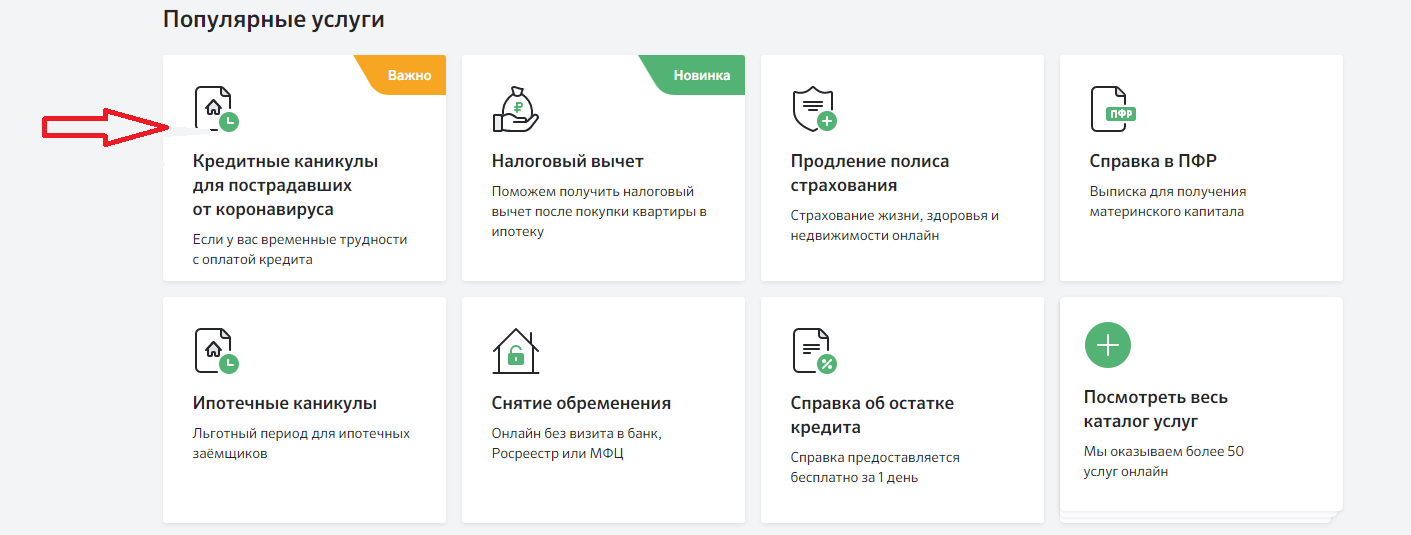

Как оформить кредитные каникулы?

Если клиент, соответствует всем выдвигаемым критериям, он вправе обратиться в банк за получением отсрочки. Примерная процедура такая:

- уведомить банк о том, что у заемщика настала сложная жизненная ситуация (по установленному порядку);

- банк проверяет соответствие клиента предусмотренным условиям отсрочки платежей и выдает список документов, которые нужно собрать;

- клиент оформляет выписку из Росреестра, которая подтверждает, что объект ипотеки – единственное жилье в собственности заемщика. Справка платная: от 400 до 1800 рублей в зависимости от региона, заказать ее можно через МФЦ.

- далее нужно собрать и передать в банк документы, подтверждающие условия, дающие право на оформление кредитных каникул: справка об инвалидности, нетрудоспособности, свидетельство о рождении или усыновлении ребенка и т.д. как и всегда, нужно предъявить паспорт. Другие документы банк не имеет права требовать.

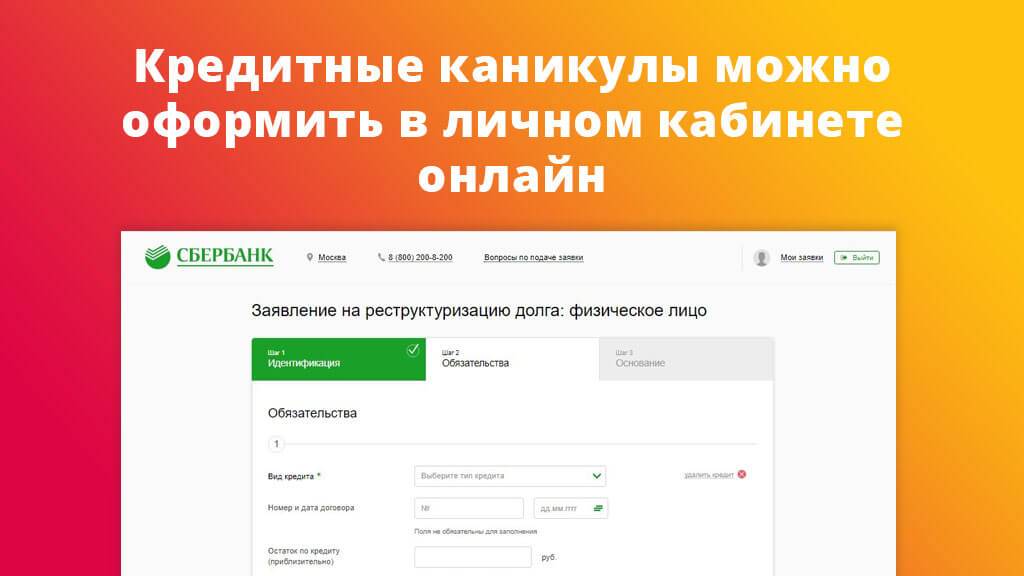

- клиент заполняет заявление по установленной форме, которым просит предоставить ему кредитные каникулы. Обязательно указывается период этих каникул. Заявление можно отправить в банк по почте (заказным письмом), отправить через личный кабинет или передать сотруднику в отделении банка лично (лучше – в двух экземплярах, один из которых возвращается заемщику с отметкой о принятии).

- банк будет рассматривать заявление до 5 дней, в течение этого времени заявление или одобряется (тогда выдается новый график погашения кредита), либо банку придется запросить дополнительные документы. Уведомить клиента о принятом решении могут по смс, почте или в личном кабинете.

Учитывая, что сейчас желательно вообще не выходить из дома, идеальный вариант – подавать все документы дистанционно через онлайн-банк или электронную почту. Большинство документов можно получить также в электронной форме через «Госуслуги».

Виды

В зависимости от причины, по которой заемщик требует отсрочку, существуют разные типы ипотечных каникул:

- Покрытие процентов. Заемщик погашает исключительно проценты, а основное тело кредита разбивается на части и приплюсовывается к последующим взносам.

- Деление ежемесячных платежей. Клиент вносит платежи частично – одна доля приходится на проценты, другая – на основной долг. Остаток равномерно распределяется на будущие выплаты.

- Полноценная отсрочка. На протяжении предоставленного льготного временного интервала клиент полностью освобождается от своих долговых обязательств, но срок кредитования продлевается соответственно. После погашения платежей по плановому графику надо будет покрыть образовавшуюся задолженность.

- Продление ипотечного срока. К примеру, ипотека взята на 10 лет. Тогда банк может сделать перерасчет на более длительный период.

Как договориться с банком

Ипотечный кредит – сложный и долгосрочный финансовый продукт. Банки готовы выдавать несколько миллионов рублей на 15-20 лет под небольшие проценты, что само по себе – уже большой риск. Соответственно, при возникновении проблем кредиторы будут по максимуму пытаться урегулировать их, прежде чем идти в суд и продавать квартиру с торгов.

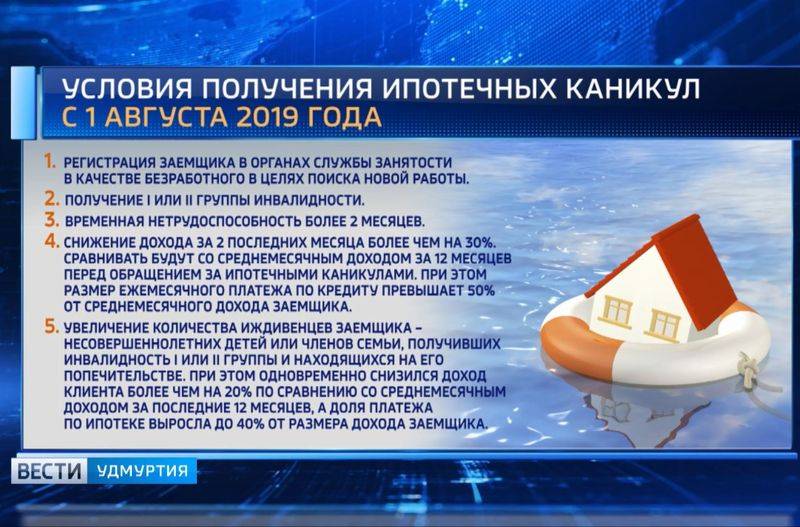

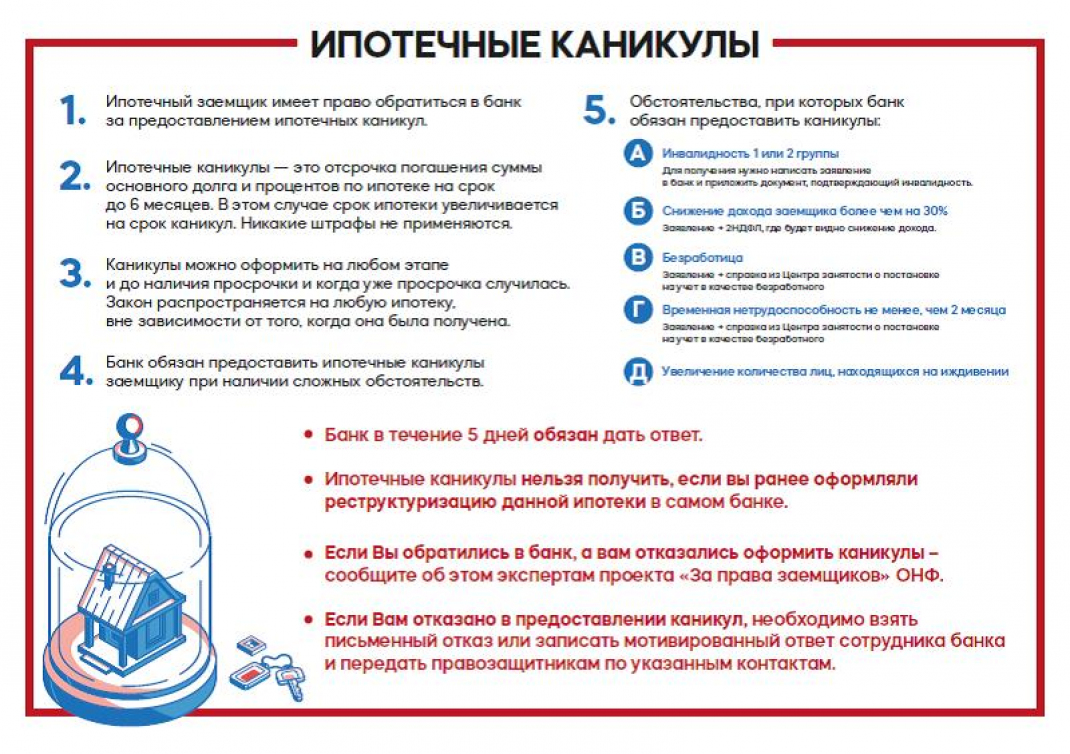

Оптимальный вариант для заемщика, у которого возникли проблемы – уйти на ипотечные каникулы. Они появились в 2019 году и предполагают приостановку платежей на срок до 6 месяцев – без штрафных санкций, лишних процентов и испорченной кредитной истории. Как рассказывает Надежда Коркка из компании «Метриум», условия ипотечных каникул такие:

- нужно, чтобы материальное положение заемщика ухудшилось. Оснований может быть несколько: потеря работы, снижение доходов на 30% и больше, появление новых иждивенцев, больничный дольше 2 месяцев, оформление инвалидности I или II группы. Все это подтверждается документами;

- заемщик должен обратиться в банк с заявлением и подтверждающими документами (автоматически кредитные каникулы не включаются);

- жилье должно быть единственным для заемщика;

- платежи снижаются или останавливаются на срок до 6 месяцев, а срок действия кредитного договора продлевается на срок каникул;

- воспользоваться каникулами можно только один раз за весь срок действия кредитного договора.

Важно, что эти каникулы никак не связаны с коронавирусом – в 2020 году действовали еще одни каникулы (не только для ипотеки), но оформить их уже нельзя. Если же на каникулы уйти не получается (по формальным причинам, или если они уже использованы), следующий шаг, который предложит банк – это реструктуризировать кредит

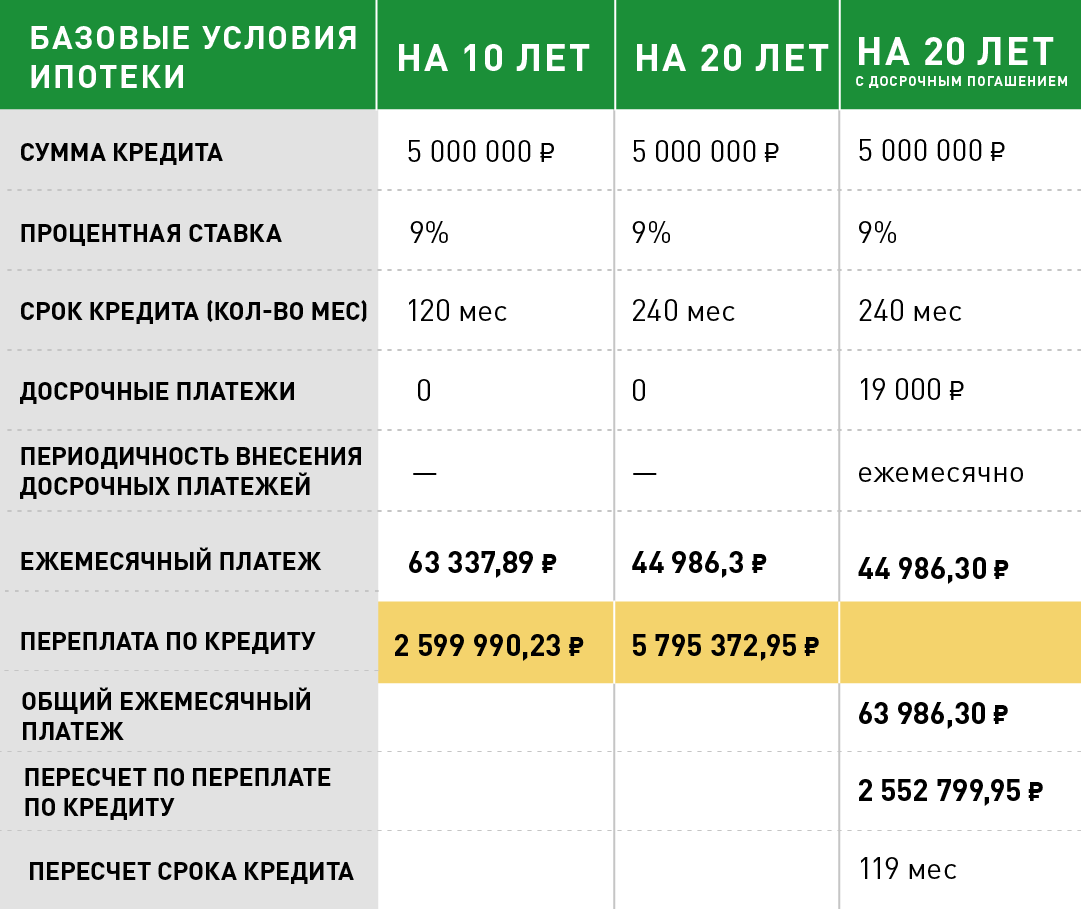

Стоит понимать, что реструктуризация – это не рефинансирование. При реструктуризации сумма платежа снижается не за счет снижения ставки по кредиту (она может даже вырасти), а благодаря увеличению срока кредитования

Если же на каникулы уйти не получается (по формальным причинам, или если они уже использованы), следующий шаг, который предложит банк – это реструктуризировать кредит. Стоит понимать, что реструктуризация – это не рефинансирование. При реструктуризации сумма платежа снижается не за счет снижения ставки по кредиту (она может даже вырасти), а благодаря увеличению срока кредитования.

Есть вариант и с рефинансированием – но нужно помнить, что рефинансировать кредит в своем же банке под более низкий процент не получится. А если у клиента снизились доходы, или он допустил несколько просрочек, другой банк ему просто откажет в рефинансировании. Единственный вариант – попытаться снизить ставку по своему кредиту в своем же банке. Такое бывает, если клиент брал ипотеку давно, когда ставки были значительно выше, чем сейчас.

Если же все это не подходит, остаются запасные варианты:

- договориться с банком о добровольной и самостоятельной продаже залоговой квартиры. Так за нее можно выручить больше (банк попытается продать ее побыстрее и с потерями), и даже оставить себе часть стоимости квартиры, полностью погасив долг перед банком;

- как вариант, обменять ипотечную квартиру на более дешевую – но снова с согласия банка. Такие сделки достаточно сложные (один кредит погашается, а второй сразу же открывается), но так можно снизить сумму ежемесячного платежа;

- попытаться договориться с банком об особых условиях погашения – например, временно снизить сумму платежа, пока заемщик находится в сложной жизненной ситуации.

Однако единственный способ решить проблему, лишившись источника доходов – это продать квартиру и погасить полученной суммой весь кредит. Во всех остальных ситуациях (реструктуризация, рефинансирование, обмен, и т.д.) нужно, чтобы у заемщика был хоть какой-то денежный поток – иначе банку будет просто не о чем с ним разговаривать.

Какие документы понадобятся для оформления отсрочки по ипотечным платежам?

Основной пакет документов, которые понадобятся для отсрочки платежей по ипотеке — это те, которые подтвердят Ваше ухудшившееся материальное положение. Но потребуется и ряд других справок и подтверждений. Итак, перечень документов для ипотечных каникул:

- заявление, составленное собственноручно (о форме можно спросить у сотрудников банка);

- выписка из ЕГРН, подтверждающая, что жилье по ипотеке является единственным;

- медицинские заключения/справка из ЦЗ или другое подтверждение того, что заемщик не может работать и не может пока платить по причине недостаточности дохода;

- свидетельства о рождении или усыновлении детей;

- документ о доходах за 2 последних года (им подтверждается падение ежемесячного обеспечения, если оно имело место быть).

Заметим, что банки не могут потребовать у заемщиков другие документы, если те обращаются за отсрочкой по государственной программе. Далее, собрав все нужные документы, необходимо осуществить следующие действия:

- Посетить банк и подать документы. В заявлении обязательно указываем срок предполагаемой отсрочки, условия, на которых Вы хотите получить каникулы.

- Ждем 5 дней, пока банк будет рассматривать Ваше обращение.

- Далее банк сообщает о своем решении, и вы заключаете соглашение.

- Если в течение 10-ти дней банк не откликнулся или не выдал официальный отказ, Вы можете считать, что ипотечные каникулы для Вас уже наступили. Но мы рекомендуем принять меры безопасности — сохранить у себя экземпляр заявления и документов, зафиксировать свое обращение в банк. В случае, если возникнет спор по данному поводу, благодаря доказательствам Вы сможете отстоять свое право на каникулы в судебном порядке.

Ипотечные каникулы: что это такое и как их получить?

Многие банки готовы пойти навстречу заемщикам, попавшим в финансовые затруднения. Подобная практика распространена и за рубежом — это цивилизованное решение позволяет достигнуть обоюдно выгодного для сторон решения.

Российские банки обычно предоставляют клиентам следующие возможности:

- Реструктуризация кредита. Срок кредитования увеличивается, сумма ежемесячного платежа уменьшается — хороший вариант для тех граждан, которые способны вносить платежи по кредиту;

- Рефинансирование кредитов. 2-3 и больше кредитов объединяются в один большой — такой кредит предоставляется по более низкой процентной ставке или на более выгодных условиях;

- Кредитные каникулы. Клиенту предоставляется отсрочка платежей по кредиту. В течение льготного периода он будет выплачивать только проценты по договору.

Как оформить отсрочку или реструктуризацию в банке? Заметим, что свои услуги банковские учреждения предоставляют по желанию. Нет четких критериев и гарантий получения льгот — Вы можете быть самым добросовестным заемщиком с положительной кредитной историей, и все же получить отказ.

Каникулы, предусмотренные в № 76-ФЗ, предоставляются в обязательном порядке, если заемщик соответствует всем критериям и стандартам, описанным в законопроекте об ипотечных каникулах.

Льготный период предоставляется в следующем порядке:

- Вы обращаетесь в банк с заявлением о предоставлении каникул по ипотеке;

- к заявлению обязательно прикладываются документы, подтверждающие ухудшение вашего финансового положения;

- банк, рассмотрев документы, предлагает план по отсрочке, условия погашения процентов в процессе льготного периода;

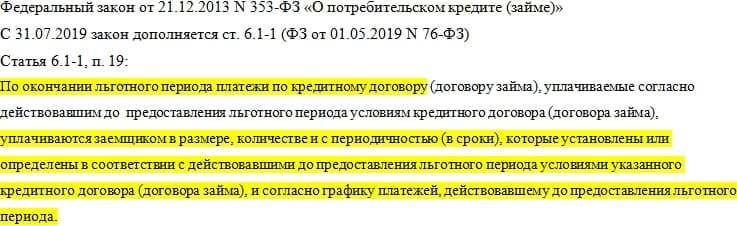

- после истечения льготного срока Вы снова платите по ипотеке на прежних условиях.

По нормам Закона об ипотечных каникулах, отсрочка платежей не может быть дольше 6-ти месяцев. Однако банки внесли и персональные коррективы в условия предоставления каникул по ипотеке. Они касаются семей, в которых недавно родился ребенка.

- АИЖК предлагает получить каникулы на срок до 1,5 года.

- ВТБ — от 3-х до 12-ти месяцев.

- Сбербанк — до 1-го года.

- Россельхозбанк — до 1-го года.

Менее крупные банки и кредитные организации будут ориентироваться на сроки, предоставленные заемщикам законодательством.

Каникулы по ипотеке — это право не платить кредит, которое дал заемщикам закон

Но надо очень внимательно отнестись к документам, которые требуется предоставить банку, чтобы потом не попасть в еще более сложную ситуацию. Ведь вы будете считать, что банк обязан вам одобрить каникулы, а он выставит штрафы или вообще продаст квартиру.

Ответы на вопросы читателей

По закону, банк вправе отказать в отсрочке платежей по ипотечному кредиту только в случае несоответствия заемщика требованиям закона о кредитных каникулах. Прежде всего, речь идет о непредоставлении или неправильном заполнении необходимых документов, подтверждающих сложную жизненную ситуацию у заемщика. Кредитная организация должна в течение 10 дней с момента подачи бумаг дать клиенту мотивированный отказ. Ответить заемщику банк должен тем способом, который указан в договоре. А если в документе такой способ не прописан, тогда отказ направляется по почте заказным письмом с уведомлением.

Да, нормы о предоставлении отсрочки по ипотеке распространяются на все действующие жилищные кредиты.

Ипотечные каникулы в новостройке — это тоже самое, что каникулы и на вторичном рынке. Они даются по кредиту на любое жилье, если оно у заемщика единственное или будет единственным после постройки.

Раньше некоторые банки, сотрудничающие с застройщиками, предлагали заемщику возможность получить ипотечные каникулы как дополнительный бонус за покупку квартиры в конкретном жилищном комплексе. В связи с принятием закона об ипотечных каникулах такие маркетинговые ходы становятся менее актуальными (у покупателя теперь и так есть право на отсрочку платежа), но окончательно они не исчезнут. Закон жестко ограничивает условия получения ипотечных каникул, а банк вместе с застройщиком могут предоставлять такую услугу не только тем категориям, которые указаны в нормативном документе, но и любым другим заемщикам.

Банкротство застройщика само по себе не входит в перечень условий для получения отсрочки по платежам, поэтому кредитные каникулы по этой причине взять нельзя. Но если у вас произошли негативные изменения в личной финансовой сфере, которые подпадают под требования закона (уволили с работы, снизился доход и т.д.), то банк будет обязан предоставить ипотечные каникулы.

Кредитные каникулы могут предоставляться один в раз в течение срока действия ипотечного договора. То есть если вы заключили новый договор, взяв в ипотеку другую квартиру, вы снова получаете право на отсрочку платежа. Но только если предыдущая квартира уже не находится в вашей собственности, а сами вы находитесь в трудной жизненной ситуации. Наличие или отсутствие реструктуризации кредита по предыдущим договорам значения не имеет. Больше того: отсрочку можно получить даже по реструктурированному ипотечному кредиту.

При покупке в ипотеку готовой (первичной или вторичной) недвижимости каникулы не будут предоставлены, если в собственности у человека есть другое жилье. А вот при долевом строительстве заемщик может рассчитывать на ипотечные каникулы, если есть доля в другой квартире площадью не более социальной (учетной) нормы по его региону (ст. 50 Жилищного Кодекса РФ). Например, если в вашей области учетная норма жилья — 18 кв.метров на человека, а у вас с женой долевое строительство и еще на двоих в собственности “однушка” площадью 33 кв.м, то ипотечные каникулы предоставят.

Теоретически никаких препятствий для предоставления ипотечных каникул для таких людей нет. На практике же могут возникнуть сложности. Банк требует личного присутствия при подаче заявления на предоставление отсрочки. Само по себе лишение свободы не входит в перечень условий, при которых дают каникулы. Причиной может стать резкое снижение дохода из-за увольнения с работы. Основная трудность в том, что доказать снижение дохода можно только предоставлением справки с нового места работы. Но тогда невозможным становится личное присутствие в банке при подаче заявления, ведь заемщик уже работает в колонии в статусе отбывающего наказание. В то же время банк сам в первую очередь заинтересован в возврате своих средств, так что клиенту могут пойти навстречу и смягчить условия предоставления ипотечных каникул. Если откажут — будут высчитывать в счет погашения кредита из зарплаты заключенного. Изъять ипотечную квартиру банк не имеет права до тех пор, пока заемщик не выйдет на свободу.

Рождение ребенка дает право на предоставление ипотечных каникул только если одновременно доход заемщика упал более чем на 20% по сравнению со среднемесячным показателем за последний год. А платеж по ипотеке превысил 40% от дохода заемщика. В банк нужно предоставить свидетельство о рождении ребенка и справки по форме 2-НДФЛ за прошедший и текущий годы.

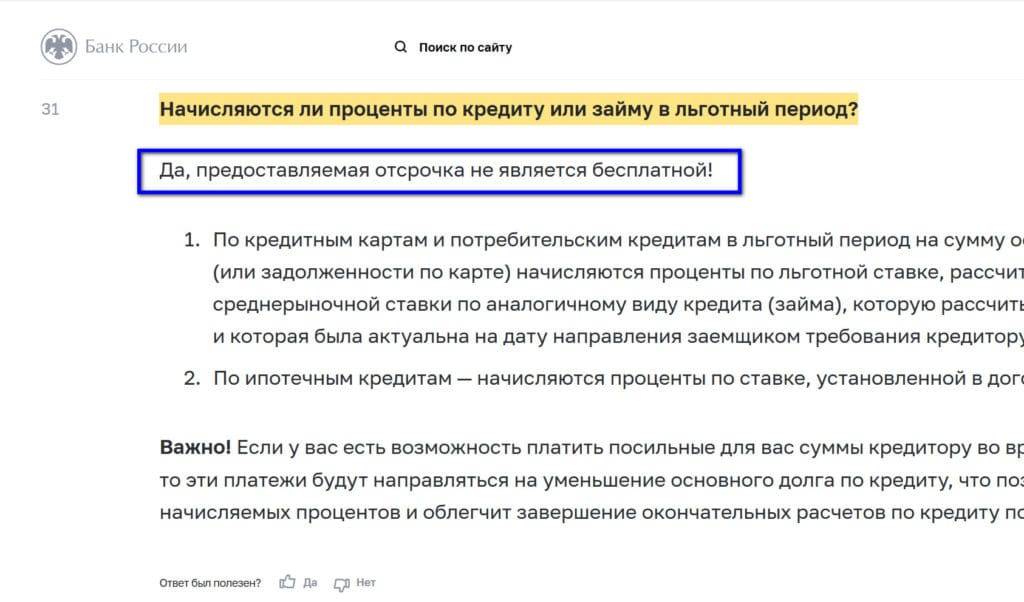

Отсрочка платежей по кредиту не учитывается в кредитной истории (КИ) как просроченная задолженность и не влияет на чистоту кредитной истории. Однако в КИ ставится пометка о том, что заемщик пользовался ипотечными каникулами и впоследствии это может стать фактором риска при одобрении банком вашего следующего кредита.

Какие изменения в ипотеку и каникулы вносят ЦБ, законодатели и банки в 2022 году на фоне введения новых антироссийских санкций

Банки России, работающие с физическими лицами, до 30 сентября 2022 года могут вводить кредитные каникулы для розничных заемщиков и клиентов малого и среднего бизнеса. Законопроект о праве на каникулы правительство РФ внесло в Госдуму 3 марта 2022 года. Правда, такое право было у банков и ранее, просто они неохотно шли на предоставление перерывов в обслуживании ссуд.

Поправки разрешают банкам вводить кредитные каникулы по займам, выданным физлицам и компаниям МСП до 1 марта 2022 года. Подать документы на предоставление каникул граждане и ИП получат право до 30 сентября 2022 года. За правительством оставлено право на продление этого периода.

Законопроект также позволяет совету директоров Банка России устанавливать периоды, в течение которых может не применяться важное ограничение — расчет верхней планки полной стоимости потребительского кредита (ПСК). Банк России в начале марта 2022 года объявил, что до 30 июня 2022 года приостановит действие ограничения на ПСК при выдаче потребительских кредитов и займов

То есть фактически, в 2022 году ставка по кредитам может быть абсолютно любой, ограничения не действуют

Банк России в начале марта 2022 года объявил, что до 30 июня 2022 года приостановит действие ограничения на ПСК при выдаче потребительских кредитов и займов. То есть фактически, в 2022 году ставка по кредитам может быть абсолютно любой, ограничения не действуют.

«Центробанк уже успел разрешить банкам ставки по всем кредитам до 365% годовых. Сейчас, видимо, Центробанк «откатит назад» и уменьшит число видов кредитов, не имеющих предельную ставку. Это, вроде как, должно помочь банкам и микрофинансистам пережить тяжелые времена», — считает директор Национальной ассоциации профессиональных коллекторских агентств (НАПКА) Борис Воронин.

Группа депутатов от фракции «Новые люди» внесла 5 марта 2022 года в Госдуму законопроект, согласно нормам которого предполагается ввести запрет на выселение из ипотечной квартиры тех физ. лиц, у которых эта квартира является единственным жильем. Планируется ввести такой запрет на срок не менее двух лет с момента вступления в силу решения суда об изъятии жилья. Этот проект содержится в электронной базе данных нижней палаты парламента.

«В судебной практике одной из наиболее частых причин выселения из квартиры является длительная просрочка по договору ипотеки, а именно более трех месяцев», — говорится в пояснительной записке к законопроекту. При этом не имеет значения, является ли это жилье единственным для заемщика и членов его семьи или нет.

Также не учитываются интересы незащищенных слоев населения, то есть неважно, прописаны ли в залоговой квартире несовершеннолетние дети, инвалиды, пенсионеры. Данный объект недвижимости при наличии неисполненных долговых обязательств однозначно изымут у заемщиков и продадут с публичных торгов по продаже недвижимого имущества, также отмечается в документе

Законопроект, помимо запрета на выселение из ипотечной квартиры, также предлагает увеличить срок просрочки исполнения обязательств: с трех месяцев до одного года. То есть в случае принятия документа, банки смогут подавать в суд при просрочках по ипотеке не с четвертного месяца образования задолженности, а с 13-го.

Также группа депутатов от фракции «Новые люди» внесла в Думу и другой законопроект. Он предполагает введение правительством России ограничений на повышение процентной ставки по ранее заключенным договорам об ипотечных кредитах на определенный правительством РФ срок.

Утром 28 февраля 2022 года Центробанк поднял ключевую ставку с 9,5% до 20% годовых и рекомендовал банкам временно не начислять штрафы и пени по кредитам заемщиков, чье финансовое положение ухудшилось после 18 февраля 2022 года из-за санкций.

Ключевая ставка прямо влияет на условия по новым кредитам, ведь за исключением субсидированных программ, банки всегда устанавливают ставки выше стоимости заемных денег Центробанка.

Ставки по действующим ипотечным договорам не могут быть изменены, это требование законодательства, которое распространяется на все банки нашей страны. А вот по вновь выдаваемым ипотечным кредитам банки уже подняли ставки. Так, Сбербанк повысил ставку по ипотеке до 19%, ВТБ — до 22,4% годовых. Совкомбанк, попавший под западные санкции, вообще приостановил выдачу ипотеки.

Долгий путь к кредитным каникулам

Российские заемщики массово начали уходить на кредитные каникулы только после марта 2020 года, когда из-за введенных карантинных ограничений многие остались без работы. Но вообще возможность временно приостановить платежи по кредитам появилась примерно за год до пандемии – но тогда все ограничилось ипотечными кредитами.

Центробанк начал всерьез говорить о введении ипотечных каникул как минимум в 2018 год – сначала это была рекомендация для банков, включенная в стандарт ипотечного кредитования. Регулятор советовал банкам давать проблемным заемщикам до полугода на исправление финансового положения – и освободить их на этот период от обязательных платежей. Судя по всему, банки восприняли это как не более чем рекомендацию и не стали вводить такие условия в кредитные договоры.

Тогда кредитные каникулы пришлось включать в законодательство. И с 31 июля 2019 года у ипотечных заемщиков появилась возможность на срок до 6 месяцев остановить начисление платежей по ипотечным кредитам. Тогда все связали с трудной жизненной ситуацией – заемщик мог уйти на «каникулы», если терял работу, его доход падал на 30% и больше, он получал группу инвалидности или больше двух месяцев был на больничном.

В первой редакции закон считали «сырым» – некоторые положения допускали двусмысленное толкование, были не очень понятно прописаны сроки, а ипотечное жилье должно было быть единственным у заемщика.

В период пандемии программу расширили – тогда банки обязали «отпускать» заемщиков на кредитные каникулы при соблюдении всего двух условий:

- снижение доходов на 30% и более по сравнению со средним за 2019 год;

- сумма кредита не выше максимальной для определенного вида (по кредитным картам – 100 тысяч рублей, по потребительским кредитам – 250 тысяч, для автокредитов – 600 тысяч и т.д.).

И эта программа кредитных каникул работала независимо от тех условий, которые были введены в 2019 году. Другими словами, использовав «коронавирусные» каникулы по ипотеке, заемщик сможет оформить каникулы и по основному закону (тем более, что временные условия каникул с осени уже не действуют).

Условия ипотечных каникул на примере Сбербанка

В Сбербанке наряду с ипотечными каникулами в 2022 году могут дополнительно предложить смягчение условий по выплате платежей, которые применительны и к жилищным займам. А именно, банк дает поблажку не всем, а только тем клиентам, которые попали в непредвиденную ситуацию и временно не в силах выполнять свои долговые обязательства по ипотеке полноценно.

Чтобы дали согласие на временный отдых или уменьшение размера выплат, требуется документально подтвердить свою временную неплатежеспособность. Среди обязательных к предъявлению документов:

- паспорт гражданина РФ;

- справка о доходах за 3 месяца;

- трудовая или контракт с работодателем;

- любые бумаги, доказывающие, что клиент испытывает трудности.

Условия Сбербанка по предоставлению каникул:

- невозможность платить из-за нахождения в трудной жизненной ситуации;

- сумма займа не больше 15 млн. руб.;

- приобретенное на ипотечные средства жилье, является единственным у заемщика;

- раньше данной услугой не пользовались;

- при наличии кредитной карточки от Сбербанка, во время каникул ей запрещено расплачиваться;

Отсрочка предоставляется сроком от 6 до 12 мес. (рассматривается в индивидуальном порядке). Все это время клиент не перестает платить, но только по процентам. При желании в дальнейшем оставить платежи такими же, продлевают срок выплаты кредита. Если же он увеличивается, соответственно, и размер платежей повышается. При этом поднимается и ставка, чем банк подстраховывается на будущее. После выхода с каникул заемщик получает новый график выплат.

Если соискатель не соответствует выдвигаемым условиям и ему отказывают в льготном отдыхе, можно оформить реструктуризацию ипотеки либо найти какой-то другой способ решения своих финансовых трудностей.

Меры государственной поддержки ипотечным заемщикам

Государство создает специальные программы для тех, кто оказался не в состоянии платить ипотечный кредит, но рассчитывать на помощь могут не все. Условия участия в программах господдержки постоянно изменяются — например, в условиях пандемии были введены дополнительные возможности для пострадавших от ее последствий.

На помощь государства могут рассчитывать семьи, доход которых в течение трех месяцев до момента обращения был не выше двух прожиточных минимумов в месяц после выплаты по кредиту.

Также поддержка может быть предоставлена участникам боевых действий, инвалидам или родителям детей-инвалидов, несовершеннолетних детей или детей-студентов очного отделения ВУЗа.

В ряде случаев государство гарантирует ипотечным заемщикам право обратиться за ипотечными каникулами. Если человек и его семья «проходят» в рамки требований программы, то банк не имеет право отказать в каникулах. Такая возможность появилась осенью 2019 года.

Как получить помощь государства при реструктуризации ипотеки? Спросите совет юриста