Чего стоит опасаться

Многие банки начали снижать процент по ипотеке. Такие банки как Газпромбанк, ВТБ, Открытие, Альфа Банк уже снизили свои процентные ставки по ипотеке, она ниже 8%. Стоит отметить, что со снижением ставки по ипотечным кредитам, начнёт расти спрос на данную программу кредитования и в результате чего цены на недвижимость начнут расти. Вице премьер РФ Марат Хуснуллин разбирается с ценами на рынке, по его словам стоимость жилищных кредитов все ещё завышена. ВТБ снизил по всей линейке ипотечного кредитования ставку на 0.5 %. На сегодня кредит на готовое и строящееся жилье теперь доступен по ставке от 7,9 процента годовых. Рефинансирование действующей ипотеки другого банка можно оформить под 8,5 процента».

Альфа-Банк с 10 февраля текущего года снизил ипотечные ставки на 0,4 п. пункта. Минимальная ставка кредитов на покупку строящегося жилья теперь составляет 7,99%, готового на вторичном рынке — 8,39%. Впрочем, другие крупные банки и раньше анонсировали дешевую ипотеку. Газпромбанк предлагает от 100 тыс. до 60 млн рублей под 7,7% на срок от 1 года до 30 лет. Для сравнения: Сбербанк выдает ипотеку от 8,5% на вторичное жилье, а ставка для желающих рефинансировать кредит — 9%. Ставку в 7,95% годовых обещает банк «Открытие». Это касается только тех клиентов, у кого сумма кредита — от 4 млн рублей и выше, а первоначальный взнос — от 20%. Республиканские банки также не отстают от федеральных. Так, Ак Барс Банк сегодня предлагает ипотеку на новостройки и вторичку от 7,99%. Рефинансирование ипотеки обещает по ставке от 8,25%.

Какие документы нужны для оформления?

Требования к документационному обеспечению сделки устанавливает банк-кредитор. В большинстве случаев заемщику потребуется предоставить:

- Паспорт гражданина РФ.

- Подтверждение платежеспособности — справку о доходах, оформленную по стандарту 2-НДФЛ, трудовую книжку, для отдельных категория граждан — свидетельство самозанятого или документы ИП, банковские выписки о доходах за отчетный период.

- Военный билет (для мужчин).

- Пенсионное удостоверение, выписку о размере получаемой пенсии (для пенсионеров-заемщиков).

- Отчет об оценке объекта недвижимости, который будет выступать залоговым имуществом. После предварительных договоренностей отчет необходимо подкрепить техпаспортом дома, выпиской из кадастра, свидетельством о праве собственности.

Пошаговая схема получения ипотечного кредита

Д»Ã Ã¿Ã¾Ã»ÃÂÃÂõýøàøÿþÃÂõúø ýð ÿÃÂøþñÃÂõÃÂõýøàþñÃÂõúÃÂð ø÷ ÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø ýõþñÃÂþôøüþ ÿÃÂþùÃÂø ÿþÃÂûõôþòðÃÂõûÃÂýþÃÂÃÂàôõùÃÂÃÂòøù. ÃÂÃÂõôÃÂÃÂðòûÃÂõÃÂÃÂàþýð ÃÂûõôÃÂÃÂÃÂøü þñÃÂð÷þü:

- ÃÂûàýðÃÂðûð ø÷ÃÂÃÂøÃÂàÃÂÃÂõñþòðýøàú ÿþÃÂõýÃÂøðûÃÂýÃÂü ÷ðõüÃÂøúðü, úþÃÂþÃÂÃÂõ ÃÂÃÂþÃÂüøÃÂþòðýàñðýúðüø ø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòþü àþÃÂÃÂøø.

- ÃÂñÃÂðÃÂøÃÂÃÂÃÂàò ñðýú ôûàÿþôðÃÂø ôþúÃÂüõýÃÂþò.

- áôðÃÂàòÃÂõ ýõþñÃÂþôøüÃÂõ ôþúÃÂüõýÃÂàôûàÃÂðÃÂÃÂüþÃÂÃÂõýøà÷ðÃÂòúø. ÃÂûàýðÃÂðûð ÃÂûõôÃÂõàÃÂþñÃÂðÃÂàÃÂÿÃÂðòúø ýð ÿÃÂõôòðÃÂøÃÂõûÃÂýþõ þôþñÃÂõýøõ ÷ðùüð.

- ÃÂðýú ÃÂðÃÂÃÂüþÃÂÃÂøàòþ÷üþöýÃÂàÿûðÃÂõöõÃÂÿþÃÂþñýþÃÂÃÂàóÃÂðöôðýøýð ø õóþ ÃÂÃÂðÃÂÃÂøõ ò ÿÃÂþóÃÂðüüõ ëáõûÃÂÃÂúðàøÿþÃÂõúðû.

- ÃÂÃÂûø ñðýú ôðÃÂàÿÃÂõôòðÃÂøÃÂõûÃÂýþõ þôþñÃÂõýøõ, üþöýþ ÿÃÂøÃÂÃÂÃÂÿðÃÂàú ÿþøÃÂúðü þñÃÂõúÃÂð.

- ÃÂþÃÂûõ ÃÂþóþ, úðú þñÃÂõúàñÃÂôõàýðùôõý, ôþÃÂÃÂðÃÂþÃÂýþ ÿþôðÃÂàôþúÃÂüõýÃÂàýð ýõôòøöøüþÃÂÃÂàø ÿÃÂþôðòÃÂþò àÃÂõûÃÂàþúþýÃÂðÃÂõûÃÂýþóþ þôþñÃÂõýøà÷ðùüð.

- ÃÂûàþúþýÃÂðÃÂõûÃÂýþóþ þôþñÃÂõýøàñðýú ÃÂÃÂõñÃÂõàÃÂõ÷ÃÂûÃÂÃÂðÃÂàþÃÂõýúø þàÃÂÿõÃÂøðûø÷øÃÂþòðýýþù ÃÂðñþÃÂÃÂ. ÃÂðõüÃÂøú ÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ þñÃÂðÃÂðõÃÂÃÂàò þôýàø÷ ÿÃÂõôûþöõýýÃÂàñðýúþü.

- áÿõÃÂøðûøÃÂàòÃÂõ÷öðõàýð üõÃÂÃÂþ, þÿøÃÂÃÂòðõàþñÃÂõúÃÂ, ÿõÃÂõÃÂøÃÂûÃÂõàÃÂðÃÂðúÃÂõÃÂøÃÂÃÂøúø ø ôðõàþúþýÃÂðÃÂõûÃÂýþõ ÷ðúûÃÂÃÂõýøõ.

Какие банки выдают сельскую ипотеку

Сейчас в программе участвует несколько крупных банков.

«Углеметбанк» — региональный банк с центральным офисом в Челябинске. Эта финансовая организация работает 24 года и оказывает широкий спектр услуг. «Углеметбанк» имеет развитую сеть филиалов и головных офисов и продолжает расширять географию присутствия.

«Энергобанк» — одно из старейших финансовых учреждений России и Республики Татарстан. Работает с 1989 года. Первоначальное название — «Таткомбанк», в 1993 году было принято решение о переименовании в «Энергобанк». Клиентам доступны дистанционное обслуживание и мобильное приложение. Кроме отделений в Казани, открыты офисы в Ульяновске, Елабуге, Чебоксарах, Альметьевске, Нижнекамске и некоторых других городах.

«РНКБ» — крупнейший банк Республики Крым и Севастополя со 100%-ным государственным участием. Работает с 1990 года, представлен во многих городах Южного, Северо-Западного и Центрального округов. «РНКБ» обслуживает физических и юридических лиц, участвует в системе страхования вкладов. Подать заявку на сельскую ипотеку можно на сайте, получить денежные средства — только в офисе.

«Россельхозбанк» предоставляет целевые кредиты на приобретение готового и строящегося жилья. У банка развитая сеть филиалов и банкоматов по всей стране, что обеспечивает удобство обслуживания кредита. По состоянию на февраль 2022 года «Россельхозбанк» приостановил приём заявок. «Сбербанк» также временно не принимает заявки.

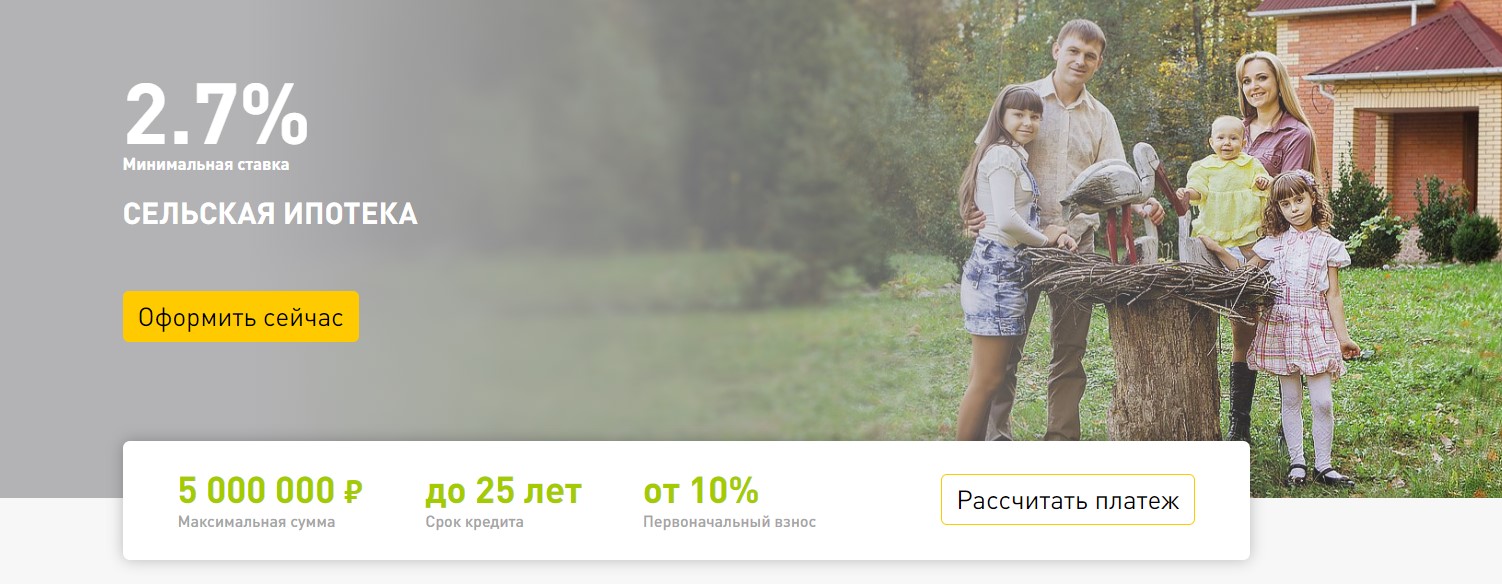

В таблице — условия, на которых доступна сельская ипотека.

Банк | Сумма кредита, руб. | Срок | Процентная ставка | Первый взнос | Возраст заёмщика | |

Минимальный на момент получения | Максимальный на момент погашения | |||||

Углеметбанк | От 500 тыс. до 5 млн | До 25 лет | От 2,8% | От 20% | 21 | 65 |

Энергобанк | От 500 тыс. до 3 млн | До 20 лет | От 3% | От 15% | 21 | 65 |

РНКБ | От 600 тыс. до 5 млн | До 25 лет | От 3% | От 10% | 21 | 70 |

Россельхозбанк | От 100 тыс. до 5 млн | До 25 лет | От 2,7% | От 10% | 21 | 75 |

Обратите внимание! Кредитные организации имеют право устанавливать процентную ставку по сельской ипотеке в диапазоне 0,1%–3% годовых.

Подробный разбор условий

Что это за компания

Группа компаний «Самолет» – один из самых крупных застройщиков России, в списке топ-10 девелоперов ГК занимает 5 место. За свою историю с 2014 года «Самолет» построил 8 жилых кварталов на 2,3 миллиона квадратных метров жилья (это то, что уже введено в эксплуатацию), а еще компания располагает земельным банком на более чем 19 миллионов квадратных метров (крупнейший в России).

В прошлом году в ГК «Самолет» вошла компания «СПб Реновация», которая стала оператором проекта по реновации 22 городских кварталов Санкт-Петербурга общей площадью в 8,3 миллиона квадратных метров жилья.

Структура собственности группы достаточно запутанная – основными владельцами называют бизнесменов Игоря Евтушевского, Максима Кенина, Павла Голубкова и других.

Стратегия деятельности ГК «Самолет» достаточно интересная:

- компания начинала свою работу, предлагая жилье намного дешевле, чем у конкурентов – например, при средней себестоимости квадратного метра у конкурентов в 65 тысяч рублей, «Самолет» строил жилье по 50 тысяч;

- вместо выкупа участков под строительство, «Самолет» обещает их владельцам часть от построенных квартир;

- несмотря на низкую себестоимость, компания остается прибыльной и не забывает строить социальную инфраструктуру, а еще не строит дома выше 17 этажей;

- в октябре прошлого года «Самолет» вышел на IPO на Московской бирже. Стартовав с 984 рублей, сейчас акции торгуются по 1650 рублей.

Другими словами, это крупный и достаточно надежный застройщик, так что риск, что стройка станет проблемной, небольшой.

Условия акции

Акционное предложение «Меньше переплат» – ипотечная программа, но застройщик формально не может выдавать ипотечные кредиты. Соответственно, более подробные условия программы таковы:

- кредитор – Сбербанк (хотя напрямую это не указано – только номер лицензии);

- есть ставка в 2,55% годовых, а есть – от 4,4% годовых. Судя по всему, ставка зависит от конкретного жилого комплекса (подробно причины не раскрываются);

- кредитная программа работает внутри госпрограммы-2020 – то есть, часть ставки покрывает государство, а часть – «Самолет»;

- срок кредитования – от 12 до 20 лет;

- первоначальный взнос – от 15% от стоимости жилья;

- ставка действует, если заемщик оформляет недвижимость через услугу «Электронная регистрация права собственности», в противном случае ставка увеличивается на 0,3%;

- нужно оформить добровольное страхование жизни и здоровья заемщика в одной из аккредитованных страховых компаний (иначе ставка вырастет на 1%).

Отметим, что условия «мелким шрифтом» прописаны крайне непонятно – там упоминаются сразу 2 процентные ставки, а снизу пишется, что ипотеку на апартаменты под 4,99% годовых и на квартиры по господдержке выдает «Альфа-Банк» (на его сайте найти эту программу не удалось).

Кроме того, на сайте Сбербанка этой программы тоже нет – но при этом есть другие, где ставка снижается до 0,1% годовых в первый год, а потом поднимается до стандартной.

Ограничения по объектам

На данный момент на странице с условиями акции размещены предложения по 13 разным жилым комплексам. При этом часть из них – это апартаменты со ставкой от 4,99% годовых, другие – квартиры. Всего удалось найти 10 комплексов в Москве и Московской области, которые подпадают под условия. В Санкт-Петербурге доступно 6 ЖК, и во всех предлагаются именно квартиры.

Соответственно, потенциальный клиент будет ограничен в выборе конкретной квартиры – он может выбирать лишь из того, что строит ГК «Самолет» (что в целом логично – ведь этот застройщик и субсидирует процентную ставку).

Другие предложения

Сотрудничество со Сбербанком – не единственная программа у ГК «Самолет» – застройщик открыл точно такую же программу с «Альфа-Банком», правда, там процентная ставка начинается от 2,99% годовых.

Кроме того, у застройщика есть программы с банком «Открытие» (кредит без первоначального взноса под 6%/8,5% годовых), с Промсвязьбанком (ипотека под 2,7% годовых) и с некоторыми другими банками (ВТБ, и т.д.).

Правда, в некоторых случаях ставка снижается до акционной только на первый год, а в других – на весь срок кредитования.

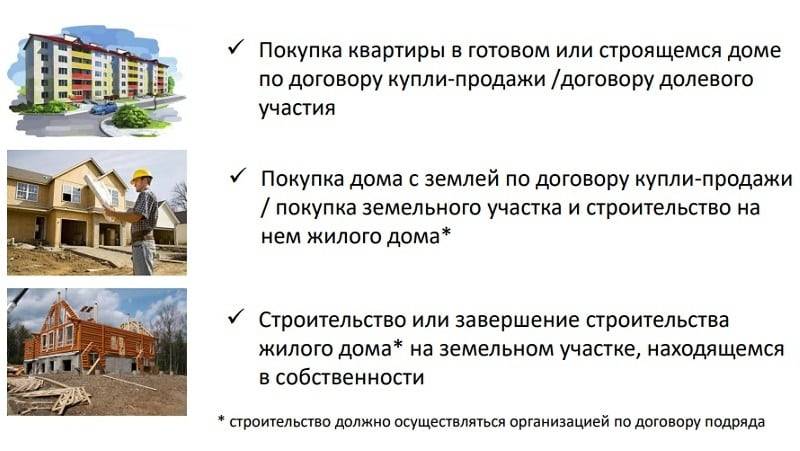

Что можно купить

Можно купить:

- Участок под строительство (подрядчику должен соответствовать жёстким требованиям Минсельхоза)

- Квартиру

- Квартиру в строящемся доме

- Частный дом

- Завершить ранее начатое строительство по договору подряда (подрядчику должен соответствовать жёстким требованиям Минсельхоза)

- Погасить ранее взятую ипотеку (если брал не ранее 1 января 2020 года)

Это то, что предусмотрено программой. Но не факт, что конкретный банк будет кредитовать тебя именно на эти цели. Например, банк может заявить, что выдаёт ипотеку только на квартиры в новостройках. Поэтому, этот момент лучше уточнять в банке, в котором ты собираешься брать ипотеку. Стоит ещё учитывать, что у одного и того же банка могут различаться условия, в зависимости от региона.

И не нужно думать, что если ипотека называется «сельской», то тебе обязательно нужно будет покупать дом в типичной деревне с коровами, свиньями и курами. Конечно, можно при желании купить и такой, но если запах свежего навоза поутру — не твоё, то по сельской ипотеке можно приобрести и квартиру в современном жилищном комплексе в пригороде. Например, вот в таком ЖК «Энфилд», расположенном в пригороде Петербурга:

Преимущества и подводные камни сельской ипотеки в Россельхозбанке

К достоинствам ипотеки от Россельхозбанка для жителей сельской местности можно отнести:

- низкую процентную ставку;

- возможность купить квартиру на первичном рынке у аккредитованного в РСХБ застройщика;

- использование материнского капитала;

- приемлемый размер первоначального взноса;

- у человека есть возможность купить жилье в сельской местности любого региона без необходимости переезда;

- быстрое рассмотрение заявок.

Но есть и один подводный камень, который стоит учитывать каждому потенциальному клиенту. И это касается не только кредитования в Россельхозбанке, а всей системы сельской ипотеки в целом.

Стоит ли брать сельскую ипотеку в Россельхозбанке — решать заемщику. Но все же стоит учесть тот факт, что воспользоваться преимуществом в виде процентной ставки в размере 2,7% годовых — это уже огромный плюс, даже если такая льгота будет предоставляться всего на несколько лет.

Читайте в наших следующих материалах о том, как получить кредит или какие еще программы ипотечного кредитования существуют в РСХБ.

Какое жилье можно приобрести по программе «Сельская ипотека»?

Исходя из названия сразу можно сделать вывод, что жилье по такой программе можно приобрести только в сельской местности.

Исходя из названия сразу можно сделать вывод, что жилье по такой программе можно приобрести только в сельской местности.

Это может быть квартира, пустой участок или готовый дом. Недвижимость разрешается покупать на любой стадии постройки и даже выстроить свой дом самостоятельно.

Главное, чтобы жилье соответствовало общим нормам:

Сделка происходила по договору купли-продажи. Также допускается использование ДДУ.

Продавец – юридическое или физическое лицо. Это означает, что покупать жилье можно любое. Но, если используется и семейная ипотека, то квартира должна быть в новом доме.

Договор с банком об ипотечном кредитовании заключался уже в 2022 году

Все, что было оформлено ранее не может получить государственную поддержку.

При достройке части дома или новом строительстве необходимо заключить договор на получение услуг от ИП или фирмы.

Если покупается пустой участок под строительство нового дома, то срок работ не должен превышать два года.

При покупке жилой недвижимости необходимо обращать внимание на тот факт, что сельская ипотека распространяется только на жилье, которое пригодно для жизни. Тут имеется ввиду, что в нем есть электричество, водоснабжение и газ.

Площадь квартиры или дома должна соответствовать учетной норме на каждого члена семьи

Она устанавливается в каждом регионе по-разному, а поэтому перед покупкой жилья это следует проверить заранее.

Подводные камни – скрытые минусы программы

Достаточно серьезный минус программы – в открытом доступе не удалось найти ее подробные условия (на сайте ГК «Самолет» есть только мелкий шрифт с непонятными условиями, на сайте Сбербанка именно по этой программе условия тоже не найти).

Однако стоит понимать, что все условия прописываются в кредитном договоре – и если заемщик получит договор с графиком платежей, где все они будут рассчитываться по обещанной ставке, то никаких дополнительных рисков у клиента нет. Другими словами, если банк действительно выдаст ему ипотечный кредит под 2,55% годовых на все 20 лет – то клиент именно столько и будет платить.

Отметим, что кредитный калькулятор на сайте ГК «Самолет» немного ошибается в сторону банка, например, при стоимости квартиры в 5 миллионов рублей, с первоначальным взносом в 1,5 миллиона на 20 лет выходит так:

- по ставке 2,55% на сайте застройщика сумма платежа – 20 123 рубля;

- если пересчитать то же самое в стороннем кредитном калькуляторе, сумма будет меньше – 18 632 рубля.

При этом по «конкурирующей» программе застройщик дает действительно правильные данные.

Если подобрать ставку по сумме платежа, то выйдет, что ГК «Самолет» подсчитывает платеж по реальной ставке в 3,41% годовых. Почему реальная ставка почти на 1% выше – неизвестно, и это стоит учитывать.

Кроме того, после рассмотрения заявки клиенту могут отказать выдать кредит по заданным условиям – банк может это делать без объяснения причин.

А еще банк может предложить клиенту какую-то другую программу вместо разрекламированной застройщиком – например, ту, где ставка снижается только на первый год. И разница в сумме платежа и общей переплате будет огромной.

В остальном же «подводных камней» не видно – скорее всего, ГК «Самолет» планирует субсидировать банку часть процентной ставки весь срок кредитования (что для застройщика весьма дорого). Вероятно, часть этой субсидии уже включена в стоимость жилья – сравнить не с чем, так как в разных ЖК разная стоимость квартир и разные условия.

Условия касательно страховки и электронной регистрации сделки – стандартные, а процентные надбавки за отсутствие этого даже ниже, чем у других банков.

Законодательство

30 ноября 2019 года было подписано специальное Постановление Правительства № 1567, которое регламентирует получение сельской ипотеки в России.

Основная цель введенной сельской ипотеки под 3 процента – привлечь граждан жить и вести трудовую деятельность на селе. Тем самым предполагается сократить количество исчезающих деревень, развивать их территории и хозяйство. Однако не только одними низкими процентными ставками будут привлекать новых жителей: государство также начало принимать меры по благоустройству территорий населенных пунктов, обеспечению их транспортной и инженерной инфраструктурой, содействию занятости местных жителей.

Всего на реализацию проекта было выделено 2,3 триллиона рублей, часть из которых приходится на счет федерального бюджета.

Условия кредитования в сельской местности.

Планируется, что ипотека в сельской местности будет

выдаваться на следующих условиях.

- Срок кредитования до 25 лет.

- Ставка – 1%.

- Первый взнос – от 10%.

- Максимальный размер кредита до 3 млн рублей. В Ленинградской области и на Дальнем Востоке, Ямало-Ненецком округе эта сумма увеличена до 5 млн рублей.

Планируется, что первый взнос можно оплатить как из личных средств, так и за счет субсидий, в том числе материнского капитала.

Льготная ставка 1% будет распространяться на весь срок оплаты. При этом,

заемщику обязательно понадобится оформить личное страхование. В

программе не участвует Москва, Санкт-Перебург и Московская область.

На заемные средства можно приобрести как строящееся жилье, так и уже сданное в эксплуатацию. Но основное условие – недвижимость необходимо покупать на первичном рынке, у застройщиков или компаний, представляющих их интересы.

Сельская ипотека под 1 процент будет выдаваться на тех же условиях, что и обычный вид кредита. Прибыль, которую не получат банки, будет возмещена им из государственного бюджета.

Для получения ипотеки необходимо обратиться в выбранную финансовую организацию со следующим пакетом документов:

- паспорт;

- ИНН и СНИЛС;

- копия

трудовой книжки; - справка

2-НДФЛ, подтверждающая доходы не менее, чем за 6 месяцев.

При необходимости

сотрудники банка могут потребовать дополнительные бумаги. Если доход заявителя

невысокий, то он может привлечь созаемщика, которым обычно выступает супруг или

другой близкий родственник.

Ипотека сельский дом позволит увеличить объемы жилья, строящегося и вводимого в эксплуатацию за пределами крупных городов. Чиновники предложили программу на 5 лет.

На этот период предусмотрено финансирование проекта из федерального бюджета более, чем на 200 млрд рублей.

При этом объемы строительства недвижимости в сельской местности планируется ежегодно увеличивать. К 2025 году цифра должна достигнуть более 800 тыс. квадратных метров.

Чиновники также предусмотрели возможность снизить первоначальный взнос для заемщиков с низкой закредитованностью.

Условия «Сельской ипотеки» в 2022 году

Специальная программа «Сельская ипотека» была запущена относительно недавно – с начала 2020 года. В отличие от более поздней госпрограммы-2020, «Сельская ипотека» была запланирована заранее, а ее условия утверждены правительством еще осенью 2019 года.

Основа программы – примерно та же, что и по другим госпрограммам: банки выдают кредиты по льготной ставке (не более 3% годовых), а разницу с рыночной ставкой компенсирует бюджет. Соответственно, прием заявок на программу начинается, только если правительство выделит деньги на субсидирование процентной ставки. Сразу после запуска программа оказалась настолько популярной, что выделенный лимит закончился спустя 8 часов приема заявок. Затем программу еще несколько раз перезапускали, добавляя все больше и больше бюджетных ассигнований.

Условия кредитования по программе такие:

- за кредитные средства можно купить жилье в сельской местности. Это может быть сельское поселение, рабочий поселок, поселок городского типа или город с населением до 30 тысяч человек. Каждый регион утверждает свой перечень сельских территорий (он действует, в том числе, и для этой программы). Единственное исключение – в программу не попали Москва, Санкт-Петербург и Московская область;

- требования к жилью – это может быть готовое жилье (дом или квартира, главное – пригодные к проживанию), строящееся жилье по договору долевого участия или земля и строительство на ней своего дома (но строить должен определенный подрядчик из списка);

- сумма кредита – до 5 миллионов рублей в Ленинградской области, ЯНАО и регионах Дальнего Востока, до 3 миллионов рублей в остальных регионах;

- первоначальный взнос – от 10% от стоимости жилья;

- процентная ставка – от 0,1% до 3% годовых (больше 3% ставка не может быть, даже если заемщик откажется от страхования). Например, в Сбербанке ставка составляет 2,7% годовых, но она повышается до 3%, если клиент не использует сервис электронной регистрации сделки от самого Сбербанка;

- срок – до 25 лет;

- требования к заемщику устанавливает каждый банк, обычно они стандартные как для любой ипотечной программы.

Однако «Сельская ипотека» имеет еще одно важное отличие от других программ – все расчеты и согласования проходят через Министерство сельского хозяйства России. То есть, заявку на каждый кредит должен одобрить Минсельхоз – и на это может уйти до 20 дней. Второй момент – в официальных условиях программы прописано, что процентная ставка по ней может быть повышена по независящим от заемщика обстоятельствам

Это произойдет, если Минсельхоз не выделит деньги на субсидирование процентной ставки – тогда банк вправе поднять ставку, но не более чем до ключевой ставки Центробанка плюс 2,7% (сейчас это 8,5% годовых). Насколько серьезен этот риск, сказать сложно – но за 25-летний период кредитования в стране может произойти что угодно

Второй момент – в официальных условиях программы прописано, что процентная ставка по ней может быть повышена по независящим от заемщика обстоятельствам. Это произойдет, если Минсельхоз не выделит деньги на субсидирование процентной ставки – тогда банк вправе поднять ставку, но не более чем до ключевой ставки Центробанка плюс 2,7% (сейчас это 8,5% годовых). Насколько серьезен этот риск, сказать сложно – но за 25-летний период кредитования в стране может произойти что угодно.

Кроме прочего, Минсельхоз утверждает также и перечень банков, участвующих в программе. Сначала в ней были только Сбербанк и Россельхозбанк, но сейчас в перечень вошли также ВТБ, банк «Дом.РФ», Альфа-Банк, Энергобанк, «Центр-Инвест», «Левобережный», Ак Барс Банк, Дальневосточный банк и РНКБ.

Процедура оформления не отличается от оформления обычного ипотечного кредита – банку нужны документы, подтверждающие доходы и занятость заемщика, как и всегда, будет проверена его кредитная история. Единственное отличие – нужно также предоставить информацию о приобретаемом жилье, а его несоответствие условиям программы может стать поводом для отказа в кредите.

Условия и требования

На первый взгляд кажется, что требования к заемщикам, заинтересованным в оформлении сельского ипотечного кредитования, являются стандартными. На самом деле заявленные условия имеют ряд отличительных особенностей. В их числе:

- Сниженный показатель максимального срока финансирования — 25 лет. Другие программы государственной ипотеки, актуальные на 2021 год, предусматривают выдачу средств для покупки недвижимости на период до 30 лет включительно.

- Плавающая ставка. Банки-участники госпрограммы вправе самостоятельно устанавливать процентную ставку по сельской ипотеке в границах 0,1-3 %. Установление минимального показателя кредиторской надбавки возможно за счет дополнительного использования целевых региональных субсидий.

- Возможность выбрать вариант страхования. Страховка приобретаемого объекта недвижимости является обязательным условием совершения сделки согласно закону «Об ипотеке». Что касается страхования жизни заемщика, то он может отказаться от такой услуги, но в таком случае кредитор вправе требовать дополнительных гарантий. Например, при отказе от подписания договора персонального страхования в «Россельхозбанке» процентная ставка увеличивается с 2,7 % до 3 %.

Какие регионы принимают участие в программе ипотеки для сельских жителей

Сельская ипотека от РСХБ запущена в рамках государственной программы «Комплексное развитие территорий», которую курирует Министерство сельского хозяйства. Именно поэтому целевое использование полученных денежных средств в рамках договора — это основное условие. Это означает, что купить недвижимость вы можете только на территории РФ, приравненной к сельской местности.

Действие программы распространяется почти на все населенные пункты с числом жителей не более 30 тысяч. Но есть и исключения — сельская ипотека Россельхозбанка недоступна для оформления в городских округах и муниципальных образованиях Москвы и Санкт-Петербурга, а также Московской области.

Обратите внимание на то что приобрести недвижимость в рамках сельской ипотеки можно в любом регионе РФ. При этом не обязательно проживать в купленном доме или квартире

То есть каждый клиент может приобрести себе квартиру хоть на побережье Черного моря. Главное — это принадлежность территории к сельской местности и соответствие требованиям банка в качестве потенциального заемщика.

Частые вопросы и подводные камни

Рекомендуется ознакомиться с ответами на часто задаваемые вопросы, связанные с сельской ипотекой.

Повышение ставки в случае отмены субсидий

Главный риск сельской ипотеки заключается в том, что при отмене ее субсидирования по причине дефицита средств процентная ставка возрастет на сумму ключевой ставки ЦБ и останется на этом уровне до момента, когда у государства вновь появятся средства для финансирования программы. Суммы процентов, выплаченные за этот период, возврату не подлежат.

Об этом прямо написано в Постановлении Правительства.

Заблуждения о повышении ипотечной ставки

Слухи о том, что ставка по сельской ипотеке может быть повышена, ничем не обоснованы. Максимальный и минимальный размер ставки определен на законодательном уровне и не может быть изменен, если заемщик выполняет все условия кредитного договора.

Повышение ключевой ставки ЦБ никак не может отразиться на размере процентов по ипотеке, т. к. государство субсидирует ее в объеме 100 %. При отсутствии финансирования банк устанавливает для заемщика базовую ставку, исходя из уровня ключевой ставки на текущую дату. В дальнейшем ее величина измениться не может до момента восстановления субсидирования.

Повышение ставки в случае просрочки платежа

Если у заемщика возникнет просрочка по уплате основного долга и процентов по кредиту, которая превысит 90 дней за последние 6 месяцев, по отношению к нему будет установлена стандартная ставка по ипотеке. Льготная ставка может быть возвращена только после погашения задолженности в полном объеме, если на этот момент государство будет субсидировать программу.

Можно ли продать объект недвижимости находящийся в залоге Сбербанка

Продать недвижимость, находящуюся в залоге, можно по истечении 5 лет с момента подписания кредитного договора. Обязательное условие — большая часть долга погашена, заемщик не нарушает условия кредитования и погашает обязательства своевременно и в полном объеме.

Можно ли сдавать в аренду это жилье

Сдача в аренду жилья, находящегося в залоге, законодательством не запрещена. Предварительно нужно уведомить об этом банк и предоставить ему договор аренды.

Можно ли использовать материнский капитал чтобы выплатить сельскую ипотеку

Правилами программы сельской ипотеки закреплено право применения материнского капитала с целью уплаты первоначального взноса. Средства можно использовать также на частичное погашение кредита.

Хватит ли на всех бюджетных денег

Правительство РФ решает вопрос о возобновлении финансирования сельской ипотеки, но этих средств может не хватить на всех граждан, желающих приобрести загородное жилье

В таком случае рекомендуется обратить внимание на другие льготные программы по кредитованию покупки и строительства недвижимости

Слухи и мифы о сельской ипотеке

Существует несколько слухов о сельской ипотеке, которые не имеют ничего общего с реальностью. Рекомендуется ознакомиться с ними.

Кредитуют не более половины стоимости жилья

Данное условие правилами сельской ипотеки не предусмотрено. Законодательством установлен лимит на сумму кредитования, который в большинстве регионов России составляет 3 миллиона рублей.

Заключение

Льготная программа ипотечного кредитования действует по всей России, включая Республику Крым. В рамках госпрограммы можно приобрести недвижимость, в том числе квартиру, жилой дом, земельный участок под ИЖС по ставке до 3% годовых. Объект должен находиться на территории сельского населённого пункта или агломерации с населением до 30 тыс. человек.

Максимальный размер целевого кредита — 5 млн для объектов, расположенных в Ленинградской области, ЯНАО и на территории Дальневосточного федерального округа, и 3 млн — для объектов, которые находятся в других субъектах РФ. Для расчёта переплаты по льготной ипотечной программе воспользуйтесь кредитным калькулятором на Выберу.ру.

Заключение.

Новая программа Минсельхоза предназначена для покупки объекта недвижимости в сельской местности.

По планам чиновников заемщики смогут платить только 1% от суммы кредита, остальные средства будут субсидированы финансовым организациям из федерального бюджета.

Участники программы не ограничиваются в возрасте, поэтому льготы предоставляются не только молодым семьям.

Основное условие льготного кредитования заключается в том, что недвижимость должна быть приобретена от застройщика на территории сельской местности.

Сельская ипотека